Hvilke regnskapsmessige nøkkeltall bruker norske banker som lånevilkår, og hvorfor brukes disse? (F)

Sammendrag

Finn Kinserdal er bl.a. tidligere partner og leder innen EY, og er nå førsteamanuensis og leder ved institutt for regnskap, revisjon og rettsvitenskap ved Norges Handelshøyskole (NHH).

Ibrahim Pelja er siviløkonom fra NHH, hvor han for tiden er ph.d.-stipendiat som forsker på kredittrisiko.

Hans Christian Sjåvik er siviløkonom med spesialisering i økonomisk styring fra NHH og arbeider nå med revisjon i PwC.

Tore Norum Tronsmoen er siviløkonom med spesialisering i finans fra NHH og arbeider nå med revisjon i PwC.

Lånevilkår basert på regnskapsmessige nøkkeltall brukes aktivt av banker og er viktige fordi de gir informasjon om potensielle betalingsvansker i forkant og kan gi banken rettslig grunnlag for utvidet innsyn eller inngripen når visse forhold inntreffer (Ball et al., 2015; Paglia, 2002).

God regnskapsskikk (GRS) har endret seg de siste tiår, spesielt drevet av innføringen av internasjonale regnskapsstandarder (IFRS). Dette har hatt betydelige konsekvenser for relevansen av ulike regnskapsverdier. Beaver et al. (2012) finner at IFRS har medført svakere konkursprediksjonsevne for tradisjonelle regnskapsmessige nøkkeltall. Aae et al. (2018) finner at andre regnskapsmessige nøkkeltall enn de tradisjonelle gir vesentlig bedre konkursprediksjonsevne.

Spørsmålet er hvorvidt banker har tatt dette inn over seg og endret bruk av tradisjonelle regnskapsmessige nøkkeltall eller justerer rapporterte regnskapstall før de bruker dem som lånevilkår.

Vår studie gir direkte innsyn i norske bankers faktiske bruk av regnskapsmessige nøkkeltall og baserer seg på informasjon innhentet direkte fra bankene og intervjuer med kredittansvarlige. Utvalget består av ni banker som til sammen dekker cirka 75 prosent av det totale brutto bedrifts-utlånsmarkedet i Norge.

Vi finner at bankene hovedsakelig bruker de samme regnskapsmessige nøkkeltallene i sine låneavtaler som før. Egenkapitalandel og gjeld/EBITDA er de mest brukte lånevilkårene, dernest kommer markedsbaserte eiendelsverdier, markedsbasert egenkapitalandel og minimum kontantbeholdning. Rente- og gjeldsdekningsgrad, arbeidskapital og likviditetsgrad brukes også, men i mindre grad. Bankene krever videre sjelden bearbeiding av regnskapsmessige regnskapstall som inngår i lånevilkår, med unntak av å fjerne effekten av nye regnskapsregler.

Gjennom intervjuene avdekkes også hvorfor bankene bruker nøkkeltall som de gjør. Bankene finner ikke bearbeiding hensiktsmessig fordi de er opptatt av å holde låneavtalene enkle. I tillegg viser våre funn at regnskapsmessige nøkkeltall som lånevilkår ikke kun har til hensikt å predikere konkurs og mislighold. Noen nøkkeltall brukes også av andre hensyn, som å styre atferd eller fordi det er enkelt å bruke.

Hva vet vi om bankers bruk av regnskapstall som lånevilkår?

Låneavtaler etableres for å sette rammene for gjeldsforholdet mellom kreditor og låntaker. Lånevilkår i låneavtaler er betingelser som må oppfylles for ikke å bryte låneavtalen. Brudd, eksempelvis manglende betaling av renter og avdrag, ulovlig utbytte eller at visse nøkkeltall kommer under forhåndsdefinerte verdier, kan medføre oppsigelse av hele lånet, forfall av hele lånet, rett til utvidet innsyn fra kreditor eller andre tiltak. Løpende rapportering på låntakers faktiske situasjon i lys av lånevilkår gir i tillegg kreditor mulighet for et forvarsel.

Tidligere internasjonal forskning viser at nøkkeltallene egenkapitalandel/gjeldsgrad, likviditetsgrad, rente-/gjeldsdekningsgrad og arbeidskapital oftest brukes som lånevilkår (eksempelvis Cotter, 1998; Mather, 1999; Peirson, 2006; Paglia & Mullineaux, 2006; Moir & Sudarsanam, 2007). Vi vil videre betegne disse som tradisjonelle nøkkeltall.

De senere tiår har IFRS innført mer måling av virkelig verdi på eiendeler og gjeld, økende bruk av estimater, og tillater ikke lenger bruk av ekstraordinære poster. Tradisjonelle regnskapsnøkkeltall brukt i lånevilkår behøver dermed ikke være like relevante i våre dager. Internasjonalt finner Demerjian og Owens (2016) og Paik et al. (2019) fortsatt bruk av de samme tradisjonelle lånevilkårene som i tidligere studier, men at nøkkeltallet gjeld/EBITDA har økt i bruk. Ball et al. (2015) finner en signifikant nedgang i bruk av regnskapsmessige lånevilkår generelt etter innføring av IFRS. Demerjian (2011) finner en markant nedgang i bruken av balansebaserte lånevilkår fra 1996 til 2007. Ball et al. (2015) mener årsaken er at nøkkeltall basert på dagens IFRS-regnskaper gir svakere konkursprediksjon enn ved tidligere tiders regnskaper.

De fleste norske selskaper rapporterer etter GRS, og resten etter forenklet IFRS eller IFRS. God norsk regnskapsskikk har i stor grad implementert endringene i IFRS. Spørsmålet er derfor hvilke regnskapsnøkkeltall norske banker bruker i lånevilkår i dag, og hvorfor, og om også disse har endret seg fra tidligere.

Tross mye internasjonal forskning på lånevilkår er det begrenset med empiri på emnet i Norge. Mortensen og Stokke (2016) undersøker i sin masteroppgave hvorvidt oljeserviceselskaper opplyser tilstrekkelig om lånevilkår i årsrapporten. Pettersen (2012) kartlegger regnskapsmessige nøkkeltall brukt som lånevilkår basert på årsrapporter fra 100 selskaper på Oslo Børs. Årsrapporters informasjon om lånevilkår er dog mangelfull, og mange selskaper rapporterer ikke lånevilkårene. Bore og Skaugen (2020) har gjennom intervjuer kartlagt bruk av bankers nøkkeltall hos noen banker på Sørlandet, men studien er lite kvantitativ. Finans Norge foretok en upublisert spørreundersøkelse i 2015 hos noen av sine medlemmer i forbindelse med regnskapslovutvalgets arbeid. Vi finner dermed ingen norske studier som har fått omfattende kvantitative data på hvilke nøkkeltall som faktisk brukes av norske banker, hvor ofte regnskapsmessige nøkkeltall brukes, hvilke som er mest populære, i hvor stor grad tallene er justert eller ujustert, og utvikling over tid.

Avgrensing og metode

Studien avgrenses til regnskapsmessige nøkkeltall som brukes som lånevilkår for kreditt utstedt fra norske banker til bedriftskunder.[1] Kreditt til de største foretakene (storkundene eller tilsvarende betegnelser) inngår ikke i studien, da lånevilkårene som oftest er skreddersydde.

Vår studie kombinerer et eksplorativt og deskriptivt design, og baserer seg delvis på tall-informasjon innhentet direkte fra bankene og på ni semistrukturerte intervjuer utført i perioden mars og april 2020. Vi hentet data fra intervjuer med sentralt plasserte kredittsjefer (faktisk tittel varierer) i ni ulike banker med overordnet ansvar for kredittgivning eller -rutiner, samt lånevilkår benyttet i bedriftsmarkedet i banken. Seks av disse hadde også med seg en annen kredittsjef eller kredittanalytiker i intervjuet.

Vi argumenterer for at dette gir mer presise og fullstendige data på hvilke regnskapsmessige lånevilkår som brukes, sammenlignet med tidligere studier i Norge, som stort sett baserer seg på mangelfull informasjon i årsrapporter. Dette gir også anledning til å undersøke hvorfor de ulike regnskapsmessige nøkkeltallene brukes. Utvalget består av ni mindre og større banker og dekker cirka 75 prosent av det totale bruttoutlånsmarkedet i Norge. Denne studien er etter vår kunnskap den første i Norge som bruker denne metoden for å undersøke bruk av regnskapsmessige nøkkeltall som lånevilkår.

Prosessen for å fastsette nøkkeltall i lånevilkår

Hvorfor brukes nøkkeltall som lånevilkår?

Forskningen sier at nøkkeltall som lånevilkår har to hovedformål: styre atferd og gi rettslig grunnlag for å gripe inn (Paglia, 2002). Syv av ni banker trekker frem at nøkkeltallene kan brukes for å fange opp en negativ trend hos kundene samt gi et rettslig grunnlag for å gjøre en inngripen i engasjementet dersom den negative utviklingen er betydelig.

Hovedhensikten med de regnskapsmessige nøkkeltallskravene er at banken ved negativ trend i resultatene skal komme i inngrep med kunden på et tidlig tidspunkt.

Formålet med lånevilkår fra bankens side er kreditt- og risikostyring. Vi går inn på en kunde og gir et lån gitt en del forutsetninger. Lånevilkår har da som formål å både fange opp dersom det skjer endring i risiko, og å kunne komme i forhandlingsposisjon med kunden.

Tre av ni banker påpeker uoppfordret at nøkkeltallene også kan brukes for å styre kundens atferd og påvirke kunderelasjonen i riktig retning.

Hensikten bak lånevilkårene er å unngå at kunder driver moral hazard, at de spiller med andre folks penger og ikke utfører god corporate governance. Derfor ønsker vi å ha regnskapsmessige nøkkeltall for å sikre at kunden forvalter bankens investering på en god måte. Det dreier seg om å styre kunden i rett retning, et viktig risikodempende tiltak.Vi ønsker med lånevilkårene å styre atferden.

Hvordan velges nøkkeltallene som skal inngå i låneavtalen?

På spørsmål om hvordan de konkrete nøkkeltallene velges som lånevilkår i de enkelte låneavtalene, forteller seks banker at de baserer seg på erfaring, tidligere praksis i banken og etablerte bransjestandarder.

Det ligger ingen empiri bak, men her er det mange års praksis og markedsstandard innenfor ulike segment som ligger bak tankegodset.

Når vi kommer frem til de ulike nøkkeltallene, så har vi nok ikke en konkret statistikk å vise til, men følger nok bransjenorm og tidligere erfaring.

Én bank påpeker at siden bankene ofte opptrer i syndikater i engasjement mot storkunder, har man over tid bygget opp en bransjestandard for definisjoner og hvilke nøkkeltall som velges. Den samme banken påpeker at nøkkeltallene som brukes i låneavtalene, ofte er de samme variablene som inngår i risikomodellene, og at de slik sett er noe empirisk testet ettersom disse modellene kontinuerlig testes.

Fem av bankene er også organisert i ulike kredittvurderingssegmenter (bransje, størrelse e.l.) og forteller at den kompetansen og de retningslinjene som etableres for disse segmentene, er avgjørende for hvordan lånevilkår brukes. Eksempelvis sier én av disse bankene at de alltid skal ha minimum ett regnskapsmessig lånevilkår i avtaler med store børsnoterte kunder, mens i mindre kundesegment spiller kundens profesjonalitet stor rolle for hvorvidt nøkkeltall inkluderes. Én bank opplyser at de gjennomfører årlige bransjeanalyser hvor banken har størst eksponering, og denne består blant annet av en vurdering av hvilke nøkkeltall som er relevante i bransjer. Det kan forekomme endringer i hvilke nøkkeltall som brukes, men oftest gir analysen utslag i grenseverdiene. Resultatene av analysen nedfelles i retningslinjene for lånevilkår.

Hvor ligger beslutningsmyndigheten?

Fire banker forteller om etablerte kredittpolitiske retningslinjer som skal følges av den enkelte rådgiver. Dette er et rammeverk etablert av en kredittkomité i de ulike bankene som sier noe om hvilke nøkkeltall som skal inngå i avtalene.

Bankens retningslinjer er ikke diskutabelt for en rådgiver, dem må man forholde seg til. (…) Dersom man skal avvike fra retningslinjene, så må det besluttes opp i hierarkiet.

To av bankene forteller at regnskapsmessige nøkkeltall som lånevilkår brukes ofte i større engasjementer hvor den enkelte bedriftsrådgiver ikke har fullmakt. I mindre engasjementer har rådgiver ofte personlig fullmakt, men der brukes sjeldent regnskapsmessige nøkkeltall som vilkår.

Hvordan settes grenseverdiene på nøkkeltallene?

Valg av hvilken grenseverdi som skal settes, opplyses å være situasjon- og bransjespesifikt. Kun én bank oppgir at de gjennomfører årlige bransjevurderinger, og disse vurderingene innebærer en evaluering av grenseverdiene som benyttes. Tre av bankene opplyser om at minimumsnivå på de ulike nøkkeltallene er definert i bankens kredittpolicy. Denne kan være fastlagt av konsernsjef, kredittsjef eller en kredittkomité. Én bank sier at nivået på egenkapitalkravet vil variere ut fra hvor stor andel de immaterielle eiendelene utgjør av balansen.

To banker understreker at deres retningslinjer er absolutte, og at den enkelte rådgiver kun kan sette kravet strammere om det er hensiktsmessig. Om lånevilkåret skal være slakkere enn hva retningslinjene tilsier, skal dette besluttes høyere i hierarkiet. Slike retningslinjer kan også være definert på bransjenivå, ved at et gitt nøkkeltall i en gitt bransje ikke skal være lavere eller høyere enn et bestemt nivå.

Hvordan håndteres endringer i regnskapsstandarder og regnskapsprinsipper?

Bankene ble spurt om hvordan de håndterer endringer i regnskapsstandarder og frivillige endringer av regnskapsprinsipper hos kundene. Videre ble de spurt om hvorvidt de justerer for unormale eller ekstraordinære poster i resultatet eller omgrupperer balansen for analyseformål.

Seks av ni banker forteller at endringer i eksisterende regnskapsstandarder håndteres ved å justere nøkkeltallets grenseverdi slik at det samsvarer med det tidligere nivået gitt endringene. Tre av bankene bruker også en frozen GAAP-løsning hvor kundene må rapportere nøkkeltallene etter de gamle regnskapsreglene, slik at selskapet rapporterer etter både ny og gammel standard. Ved avtaleperiodens utløp reforhandles den slik at man tar utgangspunkt i de nyeste regnskapsreglene igjen. På spørsmål om hvordan bankene håndterer endring av estimater, oppgir kun én bank at de i enkelte tilfeller har tatt hensyn til dette i låneavtalene.

Vi har på enkelte engasjement definert at de rapporterte tallene skal være basert på regnskapsprinsipper som avskriver anleggsmidlene over X antall år, nettopp for å unngå at de endrer på levetiden av anleggsmidlene og derav får en bedring på tallene sine.

Justering av resultatet opplyses å være lite brukt. Ingen oppgir å omgruppere balansen i forbindelse med nøkkeltallene i låneavtalene. Tre banker opplyser at definisjonene av nøkkeltallene i noen tilfeller kan tillate justering av ekstraordinære poster, men at dette da må være forhåndsdefinert i låneavtalen. I de fleste tilfeller baserer bankene seg likevel på de rapporterte tallene, mens to banker poengterer at justeringer kan forekomme i de interne analysene av engasjementet. I analysene har bankene en større frihet og kan dermed gjøre mer detaljerte analyser av selskapene.

Hvilke nøkkeltall brukes, og hvor ofte?

På spørsmål om hvor ofte de ulike nøkkeltallene brukes i låneavtalene, ble bankene spurt om å oppgi databasetall. To av bankene oppga dette presist, mens de syv andre ikke hadde enkel tilgang på nøyaktige tall på bruken, så for disse er tallene anslag. Generelt brukes regnskapsmessige lånevilkår oftere jo større lånet og kunden er. Ifølge Carlberg (2003) ønsker kreditor gjennom bruk av regnskapsmessige nøkkeltall som lånevilkår å fange opp utvikling i henholdsvis soliditet, lønnsomhet og likviditet. Vi har derfor gruppert nøkkeltallene som vi har innhentet, i soliditet, lønnsomhet og likviditet.

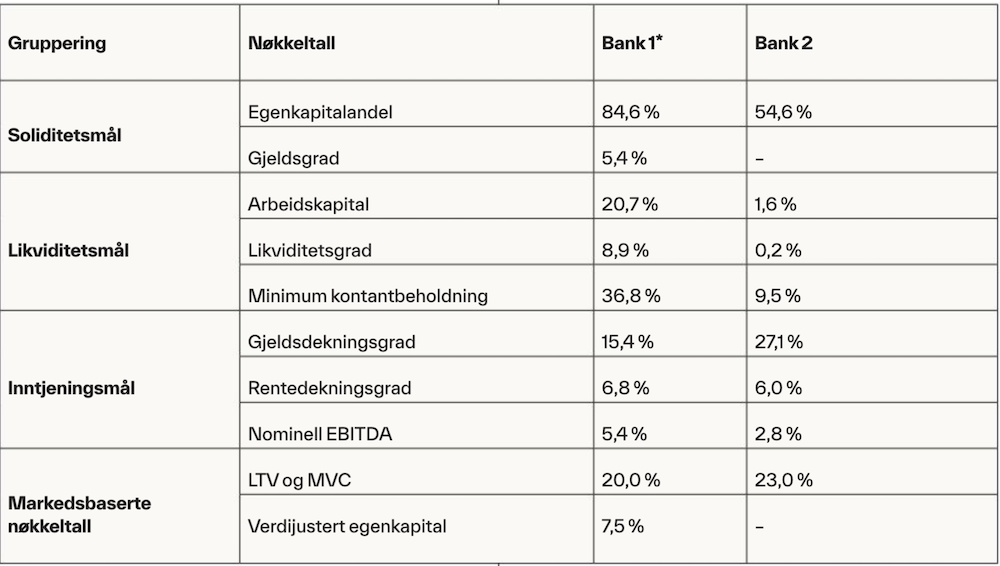

Vi viser først tallene for de to bankene med presise data i tabell 1. Tallene er beregnet i en prosentandel av antall låneavtaler med regnskapsmessige lånevilkår. Dette vil si at 100 prosent tilsvarer alle låneavtaler som inneholder minimum ett regnskapsmessig nøkkeltall. Siden låneavtalene kan inneholde mer enn ett regnskapsmessig nøkkeltall, summeres databasetallene til over 100 prosent. Tabellen viser at egenkapitalandel, gjeld/EBITDA (gjeldsdekningsgrad) og lån/virkelig verdi (loan to value (LTV)) og minimumsverdiklausul (minimum value clause (MVC)) er de mest brukte nøkkeltallene som danner lånevilkår hos bank 1 og 2.

Tabell 1. Benyttede regnskapsmessige nøkkeltall som lånevilkår hos Bank 1 og 2.

Egenkapitalkrav: egenkapital over total kapital eller egenkapital som et nominelt beløp. Gjeldsgrad: gjeld (som oftest minus likvider) over totalkapital. Arbeidskapital: omløpsmidler minus kortsiktig gjeld. Likviditetsgrad: omløpsmidler over kortsiktig gjeld. Gjeldsdekningsgrad: gjeld (som oftest minus likvider) over EBITDA. Rentedekningsgrad: EBITDA over rentekostnader eller alternativt EBITDA over netto finanskostnader. LTV: loan to value (markedsverdi eller takstverdi av bestemte eiendeler). MVC: minimum value clause (markedsverdi eller takstverdi av bestemte eiendeler).

* Bank 1 viser kun engasjementer over 50 MNOK (dvs. 85 % av engasjementene).

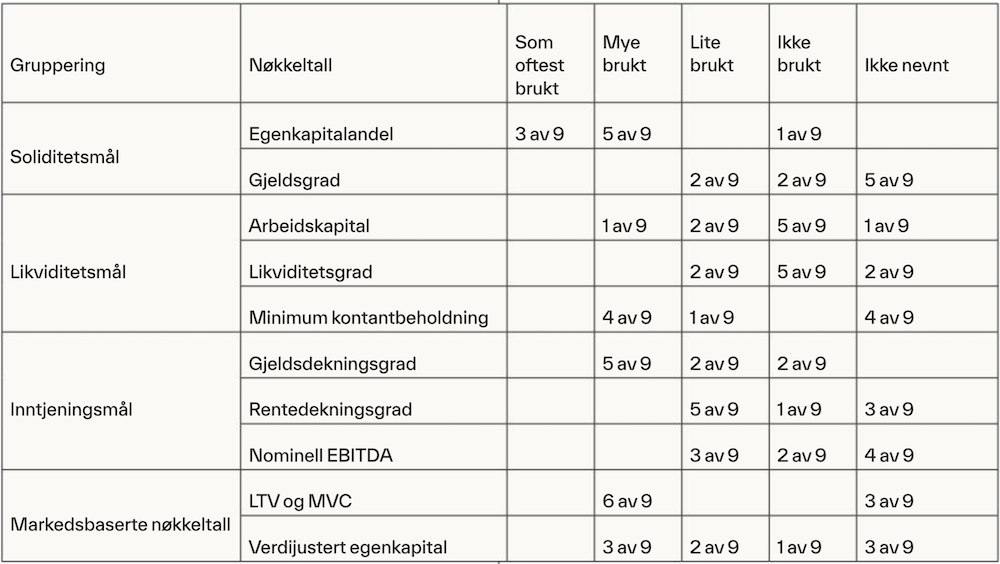

Videre har vi sammenstilt alle de ni bankene (to med nøyaktige tall og syv med anslagsvise tall) i en felles tabell 2 der vi har inndelt bruken i tre kategorier: «som oftest brukt» (over 80 prosent av utlånene), «mye brukt» (20–80 prosent av utlånene), «lite brukt» (< 20 prosent) samt «ikke brukt» eller «ikke nevnt».

Tabell 2. Samlet rangering av benyttede nøkkeltall fra alle bankene.

Definisjoner: se tabell 1.

Av tabellen ser vi at egenkapitalandel er det mest brukte lånevilkåret. Konklusjonen styrkes av at egenkapitalandel og gjeldsgrad er to sider av samme sak, siden gjeld pluss egenkapital er totale eiendeler. Gjeldsdekningsgrad er det nest mest brukte lånevilkåret. I tillegg brukes markedsbaserte nøkkeltall og minimum kontantbeholdning mye. Rente- og gjeldsdekningsgrad, arbeidskapital, likviditetsgrad, nominell EBITDA brukes også, men i mindre grad.

Ved beregning av egenkapitalandel foretar fire av ni banker i noen tilfeller justeringer for immaterielle eiendeler. Én bank tar alltid hensyn til immaterielle eiendeler ved å beregne egenkapitalen uten slike balanseposter, mens de tre andre bankene forteller at dette kun gjøres i enkelte tilfeller. I tillegg forteller tre av ni banker at det også er tilfeller hvor ansvarlig lån inkluderes som egenkapital i definisjonen. Fire av ni banker påpeker at egenkapitalandel ofte brukes i kombinasjon med et absolutt minste nominelt egenkapitalbeløp.

Gjeldsdekningsgrad er av alle bankene i utgangspunktet definert som netto rentebærende gjeld (NIBD)/EBITDA. Hva som inngår i netto rentebærende gjeld, må følgelig være definert i avtalene. Generelt er dette definert av bankene som all rentebærende gjeld fratrukket likvider som bankinnskudd og kontanter, men vil kunne variere fra situasjon til situasjon. Fem av bankene bruker innimellom brutto rentebærende gjeld (IBD)/EBITDA som alternativ. Bankene baserer seg på rapporterte størrelser ved beregning av EBITDA. Én bank påpeker at EBITDA ikke er en størrelse som direkte kommer frem av regnskapet, og definerer at størrelsen regnes som driftsresultat før renter, skatt, kapitalgevinster, oppskrivninger, nedskrivninger, verdijusteringer og avskrivninger. Ofte benytter man seg av siste tolv måneders resultater rullerende. Tre av bankene presiserer at EBITDA kan justeres for ekstraordinære poster i aktuelle situasjoner. Dette fordi EBITDA skal være en tilnærming til kontantstrømmen fra normaldrift.

Ulike definisjoner av rentedekningsgrad brukes av bankene. Tre av fem banker definerer dette som EBITDA/rentekostnader, mens to banker bruker netto finanskostnader tatt fra regnskapet i nevner. Det varierer mellom bankene om fremtidige eller påløpte rentekostnader benyttes. To av bankene bruker en definisjon basert på fri kontantstrøm fremfor EBITDA. Dette innebærer blant annet at investeringer, salg av aktiva og endringer i arbeidskapitalen inkluderes. Bankene bruker også alternativt EBITDA / renter pluss avdrag.

Utvikling i bruk av nøkkeltall over tid

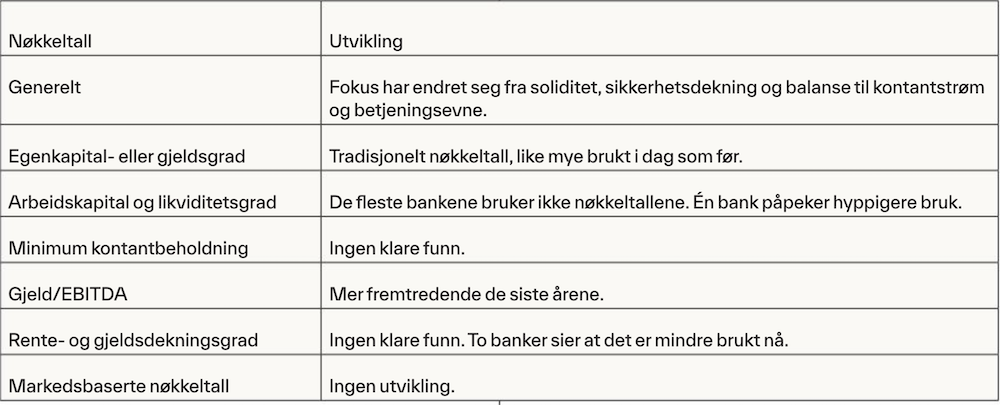

Fem av åtte banker sier at egenkapitalandel har vært brukt i lang tid, og at bruken ikke har endret seg. Seks av syv banker sier at man tidligere har vært mest opptatt av soliditetsmål, sikkerhetsdekning og balanse, mens man nå fokuserer mer på kontantstrøm og betjeningsevne. Seks av syv banker uttaler at gjeld/EBITDA har blitt mer brukt i nyere tid. To av fire banker som bruker rentedekningsgrad, forteller at nøkkeltallet er blitt mindre brukt i det siste og har blitt erstattet av gjeld/EBITDA. Én bank forteller at rentedekningsgrad har blitt litt mer brukt, særlig mot asset-finansiering, mens én bank sier at nøkkeltallet alltid har vært lite brukt i deres bank. Funnene er oppsummert i tabell 3 under.

Tabell 3. Oppsummerende tabell for utvikling i bruk av benyttede nøkkeltall.

Definisjoner: se tabell 1.

Er de mest brukte regnskapsmessige nøkkeltallene gode?

Bankenes bruk av egenkapitalandel som soliditetsmål

Soliditet innebærer selskapets evne til å innfri forpliktelser på lang sikt og evnen til å tåle tap (Langli, 2016, s. 706). Følgelig er selskapets soliditet av interesse for kreditor. Vi finner at egenkapitalandel er det mest brukte nøkkeltallet blant norske banker. Både Beaver (1966), Altman (1968) og Ohlson (1980) finner i sine studier at gjeldsandel (gjeld/totalkapital) eller gjeldsgrad (egenkapital/gjeld) – som bare er en avart av egenkapitalandel (siden gjeld pluss egenkapital er lik totalkapital) – er blant nøkkeltallene som best predikerer konkurs. Bellovary et al. (2007) oppsummerer 165 studier på konkursprediksjon fra 1930 til 2006 og finner at ulike definisjoner av gjeldsandel er blant de mest brukte nøkkeltallene i litteratur om konkursprediksjon. Egenkapitalandel inngår også i Norges Banks modell for konkursprediksjon (Bernhardsen & Larsen, 2007). Norske banker har derfor solid støtte i sin bruk av egenkapitalbaserte nøkkeltall – men som en ser, er alle disse studiene basert på tidligere regnskapsregler (hovedsakelig måling av historisk kost) og med en annen bedriftstypemiks enn i dag (den gangen hovedsakelig bedrifter som produserte eller solgte fysiske varer med fysiske driftsmidler). Spørsmålet er om disse nøkkeltallene er like relevante i dag.

IFRS og GRS har større innslag av måling av virkelig verdi og estimater enn tidligere. Et selskap har også visse valgmuligheter for målemetode, for eksempel mellom bruk av historisk kost eller markedsverdier. Andel av immaterielle verdier av samlet verdi av et selskap har økt vesentlig over tid. Eksempelvis viser en studie av Ocean Tomo (2020) at andelen målt av børsverdi økte fra 32 prosent i 1985 via 68 prosent i 1995 til 90 prosent i 2020 for S&P 500-selskapene. Verdien av eller kostnader ved egenutviklede immaterielle eiendeler kan stort sett ikke balanseføres etter IFRS eller GRS. I sum gjør dette at balanseførte egenkapital trolig sier mindre om selskapets verdi enn for noen tiår tilbake.

Internasjonalt fant Demerjian (2011) at bankers bruk av egenkapital som lånevilkår falt fra 62 prosent til 13 prosent fra 1996 til 2007. Aae et al. (2017) finner at balanseført egenkapitalandel sier lite om norske selskapers soliditet og er en svak konkurspredikator. Ut fra slike betraktninger er det grunn til å stille spørsmål ved norske bankers utstrakte bruk av balanseført, ujustert egenkapitalandel. Negativ balanseført egenkapital synes dog som en god konkurspredikator også i nyere tid (Pelja & Stemland, 2017). Pelja & Stemland viser også at finansielle eiendeler/gjeld er et mer passende soliditetsmål, men ingen banker oppgir at dette brukes.

Det er forståelig at vår undersøkelse viser at norske banker ofte bruker markedsbaserte (basert på takst e.l.) nøkkeltall som verdijustert egenkapital i kapitaltunge bransjer som shipping, eiendom mv. Verdijusterte størrelser gir en god indikasjon på både salgsverdi og fremtidig inntjeningsverdi, og vesentlige verdifall er gode indikasjoner på at bransjen og bedriften går dårlige tider i møte. Både Altman (1968) og Ohlson (1980) benyttet seg av markedsverdijustert (og ikke balanseført) egenkapital.

Bankenes bruk av rente- og gjeldsdekningsgrad som inntjeningsmål

Bankenes primære ønske er at bedriftene skal klare å betale fremtidige renter og avdrag. Dermed synes inntjeningsmål som måler renter (og ev. avdrag) opp mot inntjening fra underliggende «normal» drift, å være et godt mål. Driftsaktivitetene er selskapets primærkilde til verdiskaping og dermed gjeldsbetjening (Petersen et al., 2017, s. 112). Dette stemmer godt overens med at bankenes mest brukte inntjeningsnøkkeltall er rente- og gjeldsdekningsgrad: rentekostnader eller gjeld målt i forhold til rapportert driftsresultat (mest brukt er EBITDA). Pettersen (2012) rapporterer at nøkkeltallet brukes hyppig: i rundt 30 prosent av utlån med lånevilkår. Sammenlignet med Pettersens funn finner vi ingen vesentlig endring i bruken av gjeld/EBITDA.

Norske banker bruker hovedsakelig EBITDA som inntjeningsstørrelse fra drift fremfor EBIT (driftsresultat). Aae et al. (2017) fant at EBITDA var det beste inntjeningstallet i konkursprediksjon. Årsaken kan være at EBIT (driftsresultat) inneholder avskrivninger (skjønnsmessig post og påvirkes av målemetode) og nedskrivninger (unormal post), mens EBITDA er mindre manipulerbar og nærmere et normalisert resultat. Samtidig er EBITDA nærmere normaliserte kontantstrømmer. Modeller for konkursprediksjon trekker nemlig frem (gjennomsnittlig) kontantstrøm fremfor resultat som godt inntjeningsmål. Bellovary et al. (2007) finner at forholdstall mellom kontantstrøm og gjeld er blant de 20 nøkkeltallene som inngår i flest konkursprediksjonsstudier. Både Beaver (1966) og Ohlson (1980) inkluderer også mål på forholdet mellom kontantstrøm og gjeld i sine modeller.

Faren ved å bruke EBITDA er at man ikke tar hensyn til reinvesteringsbehovet eller investering i arbeidskapital og nye driftsmidler ved vekst.

Bankenes bruk av minimum kontanter og likviditetsgrad som likviditetsmål

Likviditet omhandler selskapets evne til å betale sine forpliktelser (herunder renter og avdrag), og dermed skulle man tro at ulike kontantstrømstall hyppig ville inngå i nøkkeltall i lånevilkår. Det gjør det derimot ikke blant norske banker – men i tråd med diskusjonen over synes man å bruke EBITDA som en Proxy for normalisert kontantstrøm.

Det mest brukte likviditetsnøkkeltallet, men kun nummer fire på listen samlet, er minimum kontantbeholdning. Dette er forståelig som en buffer mot uforutsette kontantutlegg. Pettersen (2012) finner også at minimum kontantbeholdning er mye brukt. Mortensen og Stokke (2016) finner at nøkkeltallet er det mest benyttede regnskapsmessige nøkkeltallet som lånevilkår mot børsnoterte oljeserviceselskaper på Oslo Børs. Bankene sier at det er et enkelt nøkkeltall og lett å følge med på, ettersom man baserer seg på bankinnskudd i den aktuelle banken. Petersen et al. (2017) og Aae et al. (2017) viser at man får bedre konkursprediksjon ved å inkludere også andre lett realiserbare aktiva som kan selges uten å påvirke drift i et likviditetsnøkkeltall.

Likviditetsgrad og arbeidskapitalnivå var populære nøkkeltall tidligere. Bellovary et al. (2007) fant at likviditetsgrad (omløpsmidler delt på kortsiktig gjeld) var det nest mest brukte nøkkeltallet i konkursprediksjonsstudier, etterfulgt av arbeidskapital/totalkapital. Beaver (1966), Altman (1968) og Ohlson (1980) inkluderer alle arbeidskapital/totalkapital i sine konkursprediksjonsmodeller. Nøkkeltallene fremstår likevel som underlige størrelser på et selskaps evne til å kunne dekke kortsiktige betalingsforpliktelser: Omløpsmidler består hos mange selskaper i stor grad av kundefordringer og varelager. Varelageret er en essensiell komponent for mange selskapers drift. Dersom selskapet skulle selge varelageret for å dekke kortsiktig gjeld, må de ta opp ny gjeld for å finansiere nytt varelager gitt at selskapet fremdeles skal drifte (Pelja & Stemland, 2017). Et lignende problem oppstår ved kundefordringer. Selv om poster som leverandørgjeld, skyldig lønn og skyldig avgift er kortsiktig gjeld og snart skal betales, vil det utestående refinansiere seg selv fra nye leverandør-, lønns- og avgiftskreditter så lenge virksomheten fortsetter (Pelja & Stemland, 2017). Under intervjuene gir bankene selv uttrykk for at likviditetsgrad og arbeidskapital kanskje ikke er gode nøkkeltall:

En kunde kan ha et godt nivå på nøkkeltallet, men siden varelageret er høyt og har liten omløpshastighet, viser ikke nøkkeltallet helt det riktige bildet. (…)

Det er et litt rart nøkkeltall. Man ønsker at leverandørene skal finansiere mest mulig. Det ønsker selskapet, og det ønsker bankene.

Det er derfor forståelig at kun to av de ni norske bankene bruker likviditetsgrad og nivå på netto arbeidskapital ofte i sine lånevilkår.

Oppsummering

De vanligste nøkkeltallene brukt av norske banker i lånevilkår er egenkapitalandel (inklusive gjeldsandel), gjeldsdekningsgrad (gjeld/EBITDA), markedsbaserte nøkkeltall og minimum kontantbeholdning. Andre regnskapsbaserte nøkkeltall som brukes, er rentedekningsgrad, likviditetsgrad, arbeidskapital, nominell EBITDA. Bankene oppgir at de bruker mer inntjeningsbaserte nøkkeltall enn før, men like mye balanseført egenkapitalandel som før. I kapitaltunge bransjer brukes derimot i hovedsak markedsbaserte nøkkeltall samt minimum kontantbeholdning.

Bankene er oftest klar over svakheter ved tradisjonelle nøkkeltall. Likevel finner vi at bankene stort sett bruker nøkkeltall som de «alltid har brukt», og som er lette å bruke; med andre ord ujusterte tall som kan hentes direkte fra balanse‑ eller resultatoppstillingen. I tillegg benyttes nøkkeltall som lånevilkår for å styre kundens atferd.

Alternative regnskapsbaserte nøkkeltall som ofte krever bearbeiding av regnskapet, brukes ikke, til tross for at studier viser at disse kan gi bedre konkursprediksjon. Bankene er opptatt av å holde låneavtalene enkle. Med dagens data-analyseverktøy og regnskaper og noter tilgjengelig i elektronisk form burde standardiserte justeringer enkelt kunne innføres og føre til bedre kredittovervåkning og lånevilkår. Videre forskning bør studere hvordan slike justeringer kan gjøres mekanisk.

Referanser

Altman, E. I. (1968). Financial ratios, discriminant analysis and the prediction of corporate bankruptcy. The Journal of Finance, 23(4), 589–609.

Ball, R., Li, X. & Shivakumar, L. (2015). Contractibility and transparency of financial statement information prepared under IFRS: Evidence from debt contracts around IFRS adoption. Journal of Accounting Research, 53(5), 915–963.

Beaver, W. H. (1966). Financial ratios as predictors of failure. Journal of Accounting Research, 4(1), 71–111.

Beaver, W. H., Correia, M. & McNichols, M. F. (2012). Do differences in financial reporting attributes impair the predictive ability of financial ratios for bankruptcy?, Review of Accounting Studies, 17(4), 969–1010.

Bellovary, J. L., Giacomino, D. E. & Akers, M. D. (2007). A review of bankruptcy prediction studies: 1930 to present. Journal of Financial Education, 33, 1–42.

Bernhardsen, E. & Larsen, K. (2007). Modellering av kredittrisiko i foretakssektoren: Videreutvikling av SEBRA-modellen. Penger og Kreditt, 2, 60–66.

Bore, B. B. & Skaugen, E. A. (2020). Bankers kredittgivningsprosess i praksis [Masteroppgave]. Universitetet i Agder.

Carlberg, B. S. (2003). Bruk av covenants i låneavtaler. Praktisk økonomi & finans, 19(1), 99–106.

Cotter, J. (1998). Utilization and restrictiveness of covenants in Australian private debt contracts. Accounting & Finance, 38(2), 181–196.

Demerjian, P. R. (2011). Accounting standards and debt covenants: Has the «balance sheet approach» led to a decline in the use of balance sheet covenants? Journal of Accounting and Economics, 52(2), 178–202.

Demerjian, P. R. & Owens, E. L. (2016). Measuring the probability of financial covenant violation in private debt contracts. Journal of Accounting and Economics, 61(2), 433–447.

Langli, J. C. (2016). Årsregnskapet (10. utg.). Gyldendal Akademisk.

Mather, P. (1999). Financial covenants in Australian bank-loan contracts: Incidence, measurement rules and monitoring. Australian Accounting Review, 9(1), 63–72.

Moir, L. & Sudarsanam, S. (2007). Determinants of financial covenants and pricing of debt in private debt contracts: The UK evidence. Accounting and Business Research, 37(2), 151–166.

Mortensen, E. E. & Stokke, M. (2016). Opplysninger om lånevilkår: En studie av hva børsnoterte oljeserviceselskaper opplyser om lånevilkår i usikre tider – gir de tilstrekkelig informasjon? [Masteroppgave]. Norges Handelshøyskole.

Ocean Tomo. (2020). Intangible asset market value study. Hentet fra https://www.oceantomo.com/intangible-asset-market-value-study/

Ohlson, J. A. (1980). Financial ratios and the probabilistic prediction of bankruptcy. Journal of Accounting Research, 18(1), 109–131.

Paglia, J. K. (2002). An overview of covenants in large bank loans. The RMA Journal, 84(6), 42–45.

Paglia, J. K. & Mullineaux, D. J. (2006). An empirical exploration of financial covenants in large bank loans. Banks and Bank Systems, 1(2), 103–122.

Paik, D. G., Hamilton, T., Lee, B. B. & Yoon, S. W. (2019). Loan purpose and accounting based debt covenants. Review of Accounting and Finance, 18(2), 321–343.

Pelja, I. & Stemland, T. B. (2017). Predicting bankruptcy for Norwegian firms: A study of Altman’s Z´´-model using alternative ratios [Masteroppgave]. Norges Handelshøyskole.

Pettersen, L. I. (2012). Enkelte forhold relatert til lånevilkår og risikostyring. Praktisk økonomi & finans, 28(2), 3–13.

Petersen, C. V., Plenborg, T. & Kinserdal, F. (2017). Financial statement analysis: Valuation, credit analysis, performance evaluation. Fagbokforlaget.

Aae, E. L. & Hansen, M. A. (2017). Bankruptcy prediction: The credit relevance of reclassified financial statement ratios [Masteroppgave]. Norges Handelshøyskole.

Aae, E. L., Hansen, M. A., Pelja, I., Stemland, T. B. & Kinserdal, F. (2018). Er tradisjonelle regnskapnøkkeltall relevante i en «moderne» IFRS-verden? Magma, 21(6), 52–62.

[1] Banker bruker også en rekke andre lånevilkår, som for eksempel krav om rettidig betaling av renter og avdrag, løpende rapportering til banken, utbyttebegrensing og beløpsgrenser for investeringer. Denne studien ser kun på om endring i regnskapsregler over tid har medført endring i bankenes regnskapsbaserte nøkkeltall som inngår i lånevilkår.