Klimastrategien til fire store olje- og gasselskaper og deres prising (R)

Sammendrag

I denne artikkelen har vi undersøkt klimastrategien til olje- og gasselskapene BP, Equinor, Chevron og ExxonMobil, og analysert om forskjeller i klimastrategi er gjenspeilet i prisingen av selskapene.

Vi finner et tydelig skille mellom selskapenes klimastrategi, hvor BP og Equinor har de mest offensive strategiene, mens Chevron og ExxonMobil nærmest er uten noen strategisk nyorientering vekk fra sin historie som olje- og gasselskaper.

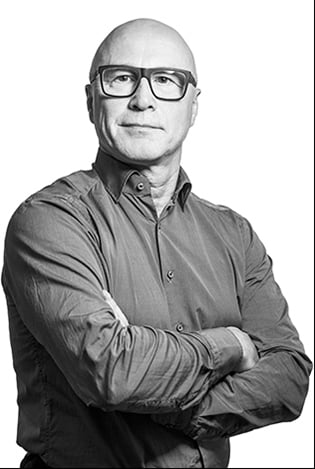

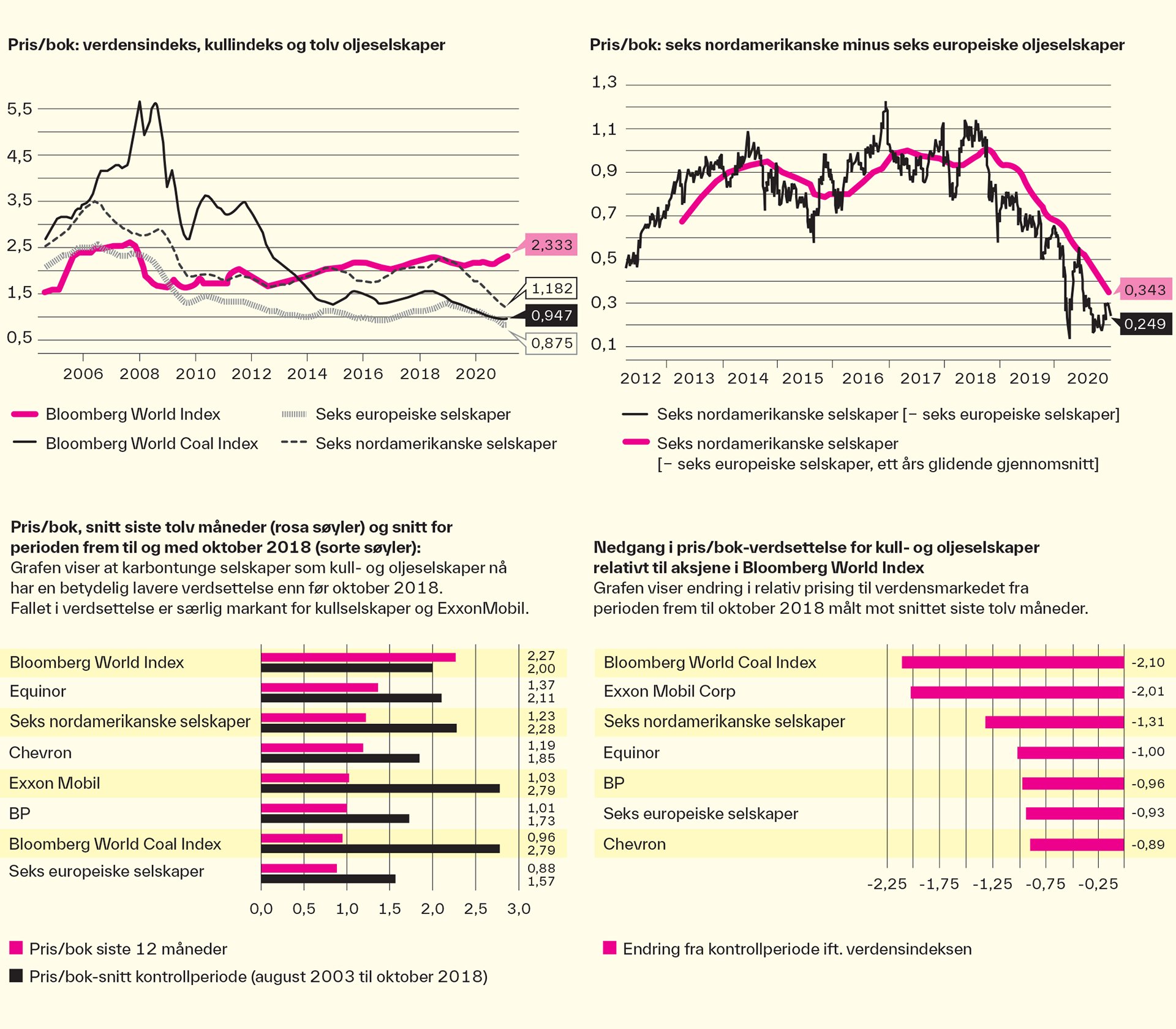

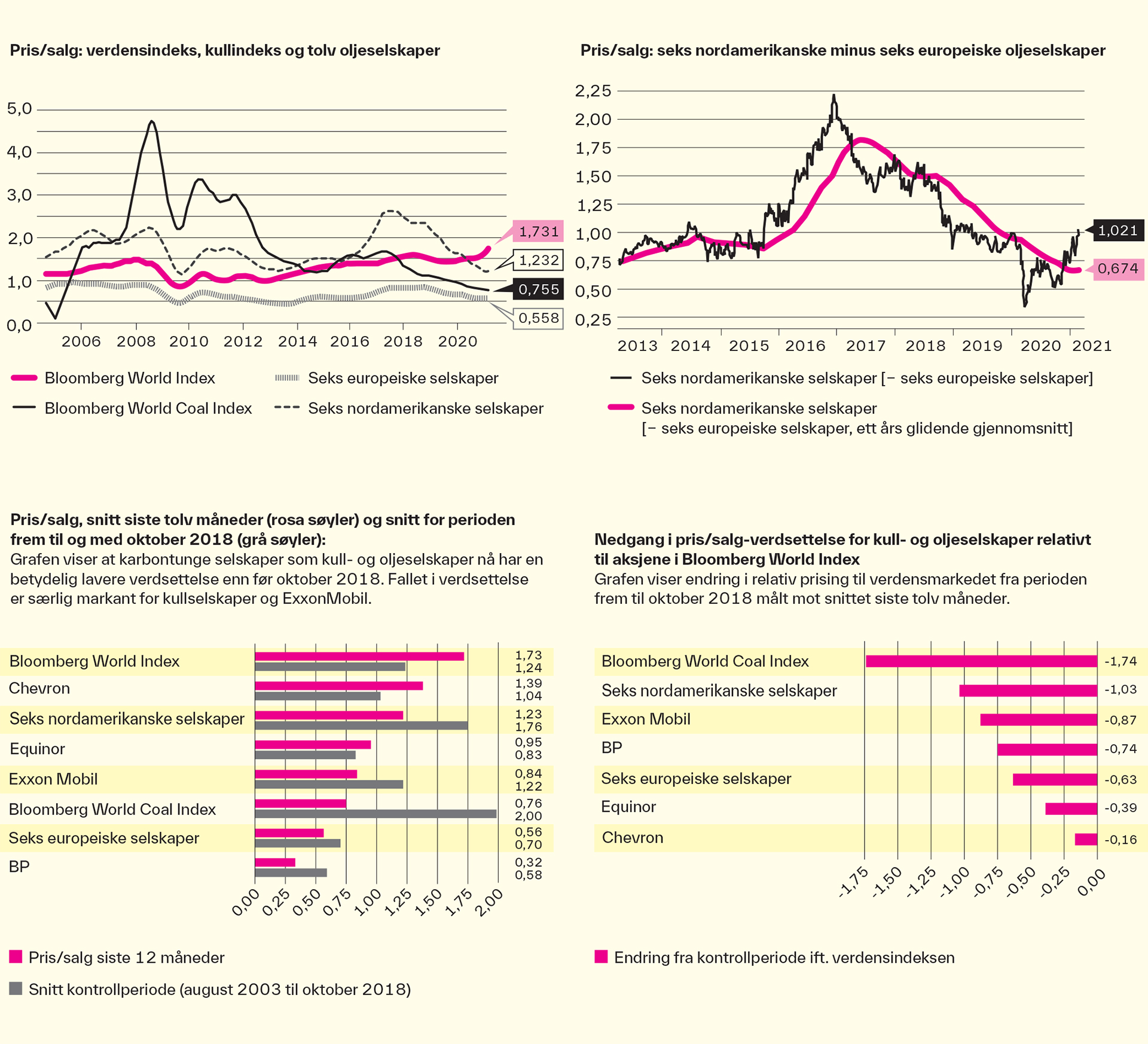

Vi finner videre at karbonintensive selskaper har blitt sterkt nedpriset i forhold til både verdensindeksen og sin egen historiske prising. Dette gjelder både de fire selskapene vi har dybdeanalysert, og et bredere utvalg olje-, gass- og kullselskaper.

Vi ser også tegn til at investorene differensierer mellom olje- og gasselskapene etter hvor ambisiøs klimastrategi de har, ved at den historiske premien som amerikanske olje- og gasselskaper historisk har blitt priset med i forhold til europeiske, er i ferd med å forsvinne. Denne endringen i den relative prisingen sammenfaller i tid med at selskapene velger markant ulike klimastrategier.

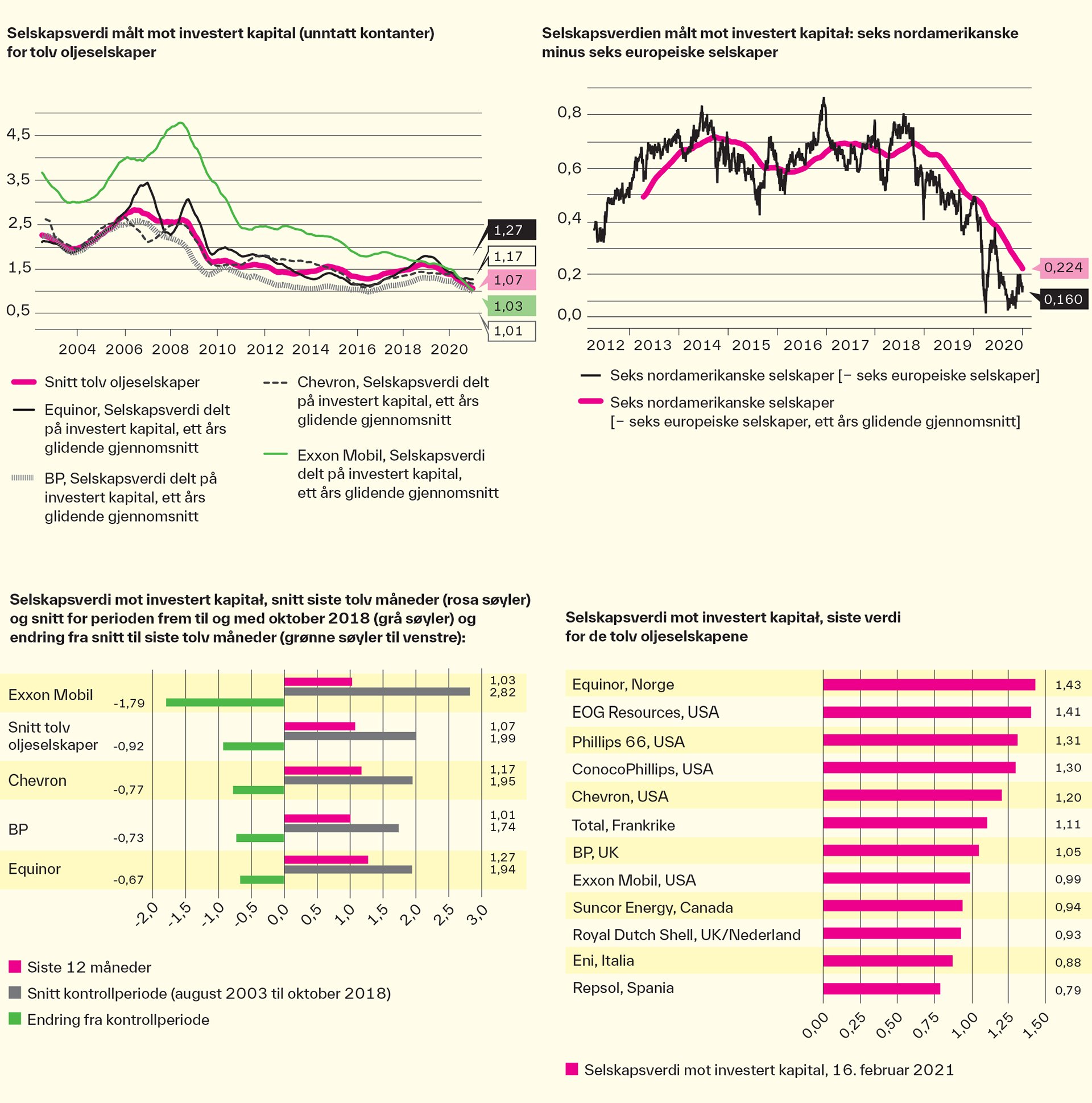

Selskapsverdi mot investert kapital (egenkapital pluss nettogjeld) har falt dramatisk både for de nordamerikanske og de europeiske olje- og gasselskapene. Dette kan tolkes som et tegn på at investorene frykter at olje- og gasselskapene investerer i reserver som vil vise seg å måtte av-/nedskrives før opprinnelig levetid, såkalte klimastrandede eiendeler.

Fra februar 2021 til januar 2022 steg prisene på gass, kull og olje dramatisk. Chevron og ExxonMobil økte også klimaambisjonene sine. Vi vurderer hovedbildet likevel som det samme som da analysen ble avsluttet i februar 2021.

Introduksjon til Equinor, BP, Chevron og ExxonMobil

Terje Erikstad er finansredaktør i Dagens Næringsliv. Han har en cand.mag. fra Universitetet i Oslo, master i finans fra Norges Handelshøyskole (NHH) (autorisert finansanalytiker og porteføljeforvalter, studium i corporate finance og bærekraftig finansiell analyse).

Morten Jensen er senior makroøkonom i DNB Markets. Han er samfunnsøkonom fra Universitetet i Oslo og autorisert finansanalytiker (AFA) med studiet i bærekraftig finansiell analyse ved NHH / Norske Finansanalytikeres Forening (NFF). Erfaring fra Statistisk sentralbyrå (SSB), Econ analyse, Norges Bank Investment Management (NBIM) og DNB.

Morten Monsrud er seniorrevisor i DNB. Han har en MBA fra Washington State University og har studert bærekraftig finansiell analyse ved NHH/NFF. Erfaring fra DNB, Norges Bank Investment Management (NBIM) og Alfred Berg.

Kristian Ruth er fagsjef bærekraft i Finans Norge. B.Sc. fra UiO/NTNU og studium i bærekraftig finansiell analyse ved NHH/NFF. Erfaring fra rådgivningsselskapene Sigla og Qvartz.

Klimastrategien til de fire selskapene vi har sett på, er i stadig utvikling. I vår gjennomgang av selskapene har vi i all hovedsak lagt til grunn de mest oppdaterte offisielle publikasjonene fra selskapene selv, som for eksempel årsrapporter, kvartalsrapporter, kapitalmarkedsdager, bærekraftsrapporter og lignende. I tillegg har vi innhentet informasjon fra forskjellige mediekilder samt dataleverandører som Bloomberg. Vår vurdering er at dette materialet i all hovedsak gir et riktig bilde av deres posisjoner (per februar 2021).

Sammenligning av klimastrategien til Equinor, BP, Chevron og ExxonMobil

Vi har rangert selskapene ut fra seks parametere:

- dagens klimagassutslipp i produksjonen

- mål om utslippsreduksjon av klimagasser

- selskapets syn på CO2-avgift

- fornybarkapasitet (både i dag og mål for fremtidig kapasitet)

- bruk av scenarioanalyser i tråd med Parisavtalen

- aktiviteter i CCUS (Carbon Capture Utilization and Storage)

Rangeringen er for det meste basert på sammenligning av kvantitative størrelser som CO2-utslipp, produksjonskapasitet, fornybarkapasitet og investeringer i CCUS-teknologi, men også kvalitative størrelser som kvaliteten på rapportering og i hvilken grad selskapet har, og bruker, scenarioer i tråd med Parisavtalen. Rangeringen er basert på at beste selskap er nummer 1, og det dårligste er nummer 4.

Der det ikke har vært mulig å skjelne mellom to selskaper, har de fått rangering i forhold til de to andre selskapene. Der Equinor og BP for eksempel ikke var mulig å skjelne mellom på fornybarkapasitet og begge to lå langt foran Chevron og ExxonMobil, ble de begge rangert som 1, mens der det ikke var mulig å skjelne mellom Chevrons og ExxonMobils syn på CO2-avgift, men de begge lå langt bak Equinor og BP, ble de begge rangert som 4. Det er viktig å presisere at rangeringen kun er relativ til de andre selskapene.

Oppsummering av sammenligning av klimastrategien til Equinor, BP, Chevron og ExxonMobil

Sammenligningen av de fire olje- og gasselskapene viser et tydelig skille mellom de europeiske selskapene Equinor og BP på den ene siden og de amerikanske selskapene Chevron og ExxonMobil på den andre siden. Equinor og BP har en strategi om å bli integrerte energiselskaper, mens Chevron og ExxonMobil sine strategier kan oppsummeres med at det i alle utslippsscenarioer vil være etterspørsel etter olje og gass i 2050, og de ønsker å være selskapene som skal levere det. Spesielt ExxonMobil satser tungt på et teknologisk gjennombrudd i CCUS-teknologi.

At det er et klart skille mellom hvor ambisiøs klimastrategi amerikanske og europeiske olje- og gasselskaper har, er også bekreftet i andre studier, blant annet tenketanken Carbon Trackers How diverging oil and gas company strategies link to stranded asset risk.

Et annet klart skille mellom de amerikanske og de europeiske olje- og gasselskapene er hvor godt de rapporterer på klima og andre ESG-faktorer.

En sammenligning av de fire selskapenes prising

Påvirker selskapenes klimagassutslipp investorenes beslutninger? Kan man avlese i markedspriser en endring i verdsettelsen av karbontunge selskaper versus andre selskaper?

For å besvare disse spørsmålene ser vi på fire ulike måter å verdsette selskaper på:

- Aksjekursen delt på bokført egenkapital per aksje kalles for pris/bok. Jo høyere dette forholdstallet er, desto høyere avkastning på egenkapitalen venter aksjonærene at selskapet skal generere.

- Aksjekursen delt på inntekter per aksje kalles for pris/salg. Dette forholdstallet indikerer hvor stor inntjening, og derfor verdiskaping, selskapet kan generere av sine salgsinntekter. Jo høyere tall, desto bedre lønnsomhet venter investorene.

- Utbytte i prosent av aksjekursen kalles for direkteavkastning, eller dividend yield. Jo høyere dette forholdstallet er, desto større avkastning krever investorene for å investere i aksjen.

- Selskapsverdien (enterprise value) målt mot investert kapital (utenom kontanter) er et forholdstall som viser hvor store verdier eiendelene i et selskap samlet ventes å generere fra sine investeringer. Selskapsverdien omfatter både det som er finansiert av egenkapital og gjeld.

Disse indikatorene er ikke uavhengige av hverandre. Men ved å måle selskapene etter alle de fire forskjellige tilnærmingene får vi et mer robust bilde av hvordan de verdsettes.

De fire oljeselskapene vi har sett spesifikt på, er BP, Chevron, Equinor og ExxonMobil. For å få en større gruppe å kontrollere mot har vi også analysert åtte andre oljeselskaper. Seks av selskapene er europeiske, mens seks er nordamerikanske (fem fra USA og ett fra Canada). De fire andre europeiske oljeselskapene i tillegg til BP og Equinor er Eni (Italia), Repsol (Spania), Shell (Nederland/UK) og Total (Frankrike). De fire andre nordamerikanske selskapene i tillegg til Chevron og ExxonMobil er de tre amerikanske selskapene ConocoPhillips, EOG Resources og Phillips 66 samt kanadiske Suncor Energy.

Av samlet markedsverdi utgjør de europeiske selskapene rundt 40 prosent og de nordamerikanske rundt 60 prosent av utvalget.

Alle de seks europeiske selskapene har formulert både klimamål og en dreining over i retning av å bli brede energiselskaper. De har også signalisert eller er i ferd med å gjennomføre investeringsplaner i fornybar energi.

Alle de seks nordamerikanske selskapene har en langt mer beskjeden klimaprofil enn de europeiske. De har heller ikke annonsert aggressive vekstplaner innen fornybar energi.

Det er derfor naturlig å gruppere de europeiske og de nordamerikanske hver for seg og sammenligne disse to gruppene.

Vi sammenligner oljeselskapene med verdensmarkedet for aksjer. Bloomberg har en egen global aksjeindeks som består av 4 381 aksjer (per 12.2.2021). Den har historikk tilbake til 2004. En delindeks til verdensindeksen består av kullprodusenter. Vi bruker den indeksen som en indikator på den mest karbontunge sektoren i aksjemarkedet.

Analysen vår har to dimensjoner. Den ene dimensjonen er den historiske utviklingen i den absolutte verdsettelsen av selskapene. Der sammenligner vi to tidsperioder. Den første er all historikk frem til og med oktober 2018. Den andre er de siste tolv månedene. Vi tar snittet for de fire verdsettelsesmultiplene i begge perioder og ser hvordan de har forandret seg for verdensindeksen, kullindeksen og de tolv oljeselskapene. Grunnen til at vi bruker gjennomsnitt, er at vi ønsker å rense bort kortsiktige svingninger og se om vi kan identifisere mer klare trender over tid.

|

Parameter |

Equinor |

BP |

Chevron |

ExxonMobil |

|

Dagens utslipp i produksjonen |

1 |

2 |

3 |

4 |

|

Mål om utslippsreduksjon |

2 |

1 |

3 |

4 |

|

Syn på CO2-avgift |

2 |

1 |

4 |

4 |

|

Fornybarkapasitet |

1 |

1 |

3 |

4 |

|

Scenarioanalyser i tråd med Parisavtalen |

1 |

2 |

4 |

4 |

|

CCUS-aktiviteter |

2 |

2 |

2 |

1 |

|

SUM |

9 |

9 |

19 |

21 |

Tabell 1. Sammenligning av klimastrategien til Equinor, BP, Chevron og ExxonMobil.

Den andre dimensjonen er at vi ser på endringen av den relative verdsettelsen av selskapene, det vil si relativt til markedene. Vi sammenligner verdsettelsen av kull- og oljeselskaper relativt til verdensindeksen, pluss at vi sammenligner verdsettelsen over tid mellom de europeiske og de nordamerikanske olje- og gasselskapene.

Ved å sammenligne den relative verdsettelsen både mot verdensmarkedet og mellom selskapene i samme bransje tar vi høyde for at olje- og gasspriser varierer mye over tid. Implisitt forutsetter vår metode at endringer i olje- og gasspriser over tid påvirker alle de tolv oljeselskapene på samme måte. Vi mener at det er forutsetning som bør være rimelig robust, selv om den sikkert i perioder vil kunne gi ulike utslag mellom selskapene.

Analysen er basert på data hentet fra Bloomberg og bearbeidet i programmet Macrobond, som gir mulighet til å strukturere og bearbeide tallseriene nærmere. Ved å hente tallene fra databasen til Bloomberg kan vi bruke tidsserier som er definert på en konsistent måte for de ulike selskapene som inngår i analysen.

Funnene i analysen er presentert på én side for hver indikator. Sidene har to kolonner. I venstre kolonne presenteres de absolutte tallene for indikatorene. I høyre kolonne presenteres den relative utviklingen, både mellom de europeiske og de nordamerikanske selskapene samt mot verdensindeksen for aksjer.

Våre funn tyder på at karbontunge selskaper straffes stadig mer av investorene, men selskapene med mer ambisiøse klimastrategier er ikke blitt belønnet av investorene (ennå).

Hovedfunn i analysen

Karbontunge selskaper straffes relativt til verdensmarkedet

- Alle de tolv oljeselskapene og de 21 selskapene som inngår i Bloomberg World Coal Index, prises langt lavere enn Bloomberg World Index. Det gjelder for alle de tre indikatorene pris/bok, pris/salg og direkteavkastning. Den siste indikatoren, selskapsverdi (enterprise value, EV) delt på investert kapital, brukes kun til å sammenligne olje- og gasselskapene innbyrdes.

- At både kull- og oljeselskaper prises lavere enn verdensmarkedet, er nytt. Historisk har de karbontunge selskapene, kull og nordamerikanske oljeselskaper spesielt, blitt priset med en premie relativt til verdens aksjer.

Karbontunge selskaper faller i verdi målt mot egen historie

- Kull- og oljeselskapene prises stadig lavere sett i forhold til sin egen historiske prising. Investorene verdsetter rett og slett både den bokførte egenkapitalen og salgsinntektene lavere enn før, i tillegg til at de krever en høyere direkte avkastning enn før for å eie de karbontunge selskapene.

Investorene tar hensyn til selskapenes klimastrategi

- Analysen vår indikerer at investorene differensierer selskapene etter hvor ambisiøs klimapolitikk de har formulert, og hvor mye de investerer i fornybar energi.

- Tallene viser nemlig at nordamerikanske selskaper tradisjonelt har blitt verdsatt med en premie sammenlignet med de europeiske selskapene. Vår analyse går ikke inn i hvorfor det har vært slik, men konstaterer at investorene historisk har foretrukket de nordamerikanske selskapene fremfor de europeiske oljeselskapene.

- Denne forskjellen i favør av de nordamerikanske selskapene er i ferd med å forsvinne. Det er naturlig å tolke dette som at investorene vektlegger klima mer enn de gjorde før, fordi det er på klimaområdet at det har oppstått et stadig tydeligere strategisk skille mellom selskapene de siste årene.

- Endring i relativ prising mellom europeiske og nordamerikanske oljeselskaper faller sammen i tid med at de to gruppene skiller markant lag når det gjelder klimapolitikk.

- Det bør derfor være rimelig å bruke ulikhetene i klimastrategi som en forklaringsfaktor på endring i prising. Det er vanskelig å se hvilke andre faktorer som skulle forklare den markante endringen mellom selskapene som er i samme bransje.

ExxonMobil straffes særlig hardt, Equinor prises høyest

- Ser man nøyere på hvert av de fire selskapene som vi har analysert, bekreftes hovedfunnene. ExxonMobil er blitt radikalt nedpriset, fra å ha en markant høyere prising enn konkurrentene. Chevron er i mindre grad nedpriset, noe som kan skyldes at det historisk har vært lavere priset enn snittet for de nordamerikanske selskapene. BP har historisk vært lavt priset og er det fortsatt, men er nå priset på linje med ExxonMobil mot en betydelig rabatt tidligere. Equinor er også nedpriset, men er det selskapet som er høyest verdsatt når det gjelder EV mot investert kapital. Equinor har også det høyeste pris/bok-forholdet og den laveste direkteavkastningen.

- Den fjerde og siste av indikatorene vi har analysert, er selskapsverdien (EV) målt mot investert kapital. Denne indikatoren kan tolkes som en mulig indikator på risikoen for at oljeselskaper investerer i reserver som vil vise seg å bli verdiløse, såkalte klimastrandede eiendeler, eller stranded assets. Denne indikatoren viser at investorene særlig har mistet troen på at ExxonMobil vil klare å gi god avkastning på den investerte kapitalen, mens Equinor er blitt minst repriset.

- Europeiske og nordamerikanske selskaper prises nå nesten likt etter EV mot investert kapital, mot en klar premie til de nordamerikanske selskapene historisk.

- Selv om de lite klimaprofilerte nordamerikanske selskapene faller mer i verdi enn de europeiske, er de fortsatt noe høyere priset i snitt. Klimaprofilerte europeiske oljeselskaper er ikke blitt høyere verdsatt enn før på grunn av sine nye strategier.

Selskapene straffes i varierende grad, men ingen belønnes

- Våre funn tyder på at karbontunge selskaper straffes stadig mer av investorene, men selskapene med mer ambisiøse klimastrategier er ikke blitt belønnet av investorene (ennå).

- Én mulig forklaring på at det er slik, er at kontantstrømmene til selskapene fortsatt kommer fra utvinning av olje og gass. Fornybar energi er fortsatt en for liten del av de europeiske oljeselskapene til at det har vesentlig innflytelse på aksjekursene.

- Det amerikanske ratingselskapet S&P Global Ratings argumenterer på samme måte når det gjelder kredittrisikoen. Ulik klimastrategi spiller så langt en så liten rolle når det gjelder å generere kontantstrømmer, at det ikke har noen betydning for kredittvurderingen av amerikanske versus europeiske oljeselskaper.

- Hele bransjen straffes for sin påvirkning på klimaet, og ennå har ingen selskaper blitt belønnet for å være mer klimavennlige enn andre.

Epilog

Mellom februar 2021 og januar 2022 har det skjedd mye i olje- og gassnæringen. Oljeprisen har gått fra ~60 USD fatet i februar 2021 til ~85 USD fatet i januar 2022. Gassprisene i Europa har vært ekstreme, med en oppgang fra rundt 8 USD til nesten 60 USD på det høyeste i Storbritannia. Amerikanske gasspriser (Henry Hub) har gått fra ~3 USD til over 6 USD.

På ExxonMobils årsmøte i mai avviste investorene tre styremedlemmer som var foreslått av administrasjonen, og i stedet ble det valgt inn tre styremedlemmer med kompetanse innen klima og miljø.

Figur 1. Fire pris/bok-grafer, sluttdato for alle grafene er 16. februar 2021. Øverst til venstre: Tidsserie pris/bok. Øverst til høyre: Pris/bok-forskjellen mellom nordamerikanske og europeiske olje- og gasselskap, virkelig og tolv måneders snitt. Nederst til venstre: Pris/bok delt opp i to perioder (før oktober 2018 og siste tolv måneder). Nederst til høyre: Endring i relativ pris/bok i forhold til Bloomberg World Index fra snitt før oktober 2018 til siste tolv måneder.

I denne perioden har ExxonMobil og Chevron blitt med i organisasjonen Oil and Gas Climate Initiative, der Equinor og BP også er medlemmer. ExxonMobil har satt seg mål for reduksjon av metanutslipp, CO2-intensitet og CCS, men ingen mål som omfatter Scope 3-utslipp, og heller ikke mål om netto null i 2050. Chevron har også kommet med oppdaterte mål som inneholder blant annet redusert CO2-intensitet og sterkt økte investeringer i CCS, hydrogen og fornybart, men heller ikke her noen mål som omfatter Scope 3-utslipp, eller mål om netto null i 2050. Det er derfor vår vurdering at disse oppdaterte målene ikke representerer et fundamentalt skifte i klimastrategi fra ExxonMobil og Chevron. Etter vår vurdering har ikke Equinor og BP endret klimastrategien vesentlig siden februar 2021.

Vi har sett på om det siste årets utvikling i klimastrategier og olje- og gasspriser har endret analysen vår nevneverdig, men det ser ut til at den relative prisingen mellom selskapene er ganske lik som da vi avsluttet vår analyse i februar 2021.

Figur 2. Fire pris/salg-grafer, sluttdato for alle grafene er 16. februar 2021. Øverst til venstre: Tidsserie pris/salg. Øverst til høyre: Pris/salg-forskjellen mellom nordamerikanske og europeiske olje- og gasselskap, virkelig og tolv måneders snitt. Nederst til venstre: Pris/salg delt opp i to perioder (før oktober 2018 og siste tolv måneder). Nederst til høyre: Endring i relativ pris/salg i forhold til Bloomberg World Index fra snitt før oktober 2018 til siste tolv måneder.

Figur 3. Fire direkteavkastningsgrafer, sluttdato for alle grafene er 16. februar 2021. Øverst til venstre: Tidsserie direkteavkastning. Øverst til høyre: Direkteavkastningsforskjellen mellom nordamerikanske og europeiske olje- og gasselskap, virkelig og tolv måneders snitt. Nederst til venstre: Direkteavkastning delt opp i to perioder (før oktober 2018 og siste tolv måneder). Nederst til høyre: Endring i relativ direkteavkastning i forhold til Bloomberg World Index fra snitt før oktober 2018 til siste tolv måneder.

Figur 4. Fire grafer som viser selskapsverdi delt på investert kapital, sluttdato for alle grafene er 16. februar 2021. Øverst til venstre: Selskapsverdi mot tidsserie for investert kapital. Øverst til høyre: Forskjellen i selskapsverdi mot investert kapital mellom nordamerikanske og europeiske olje- og gasselskap, virkelig og tolv måneders snitt. Nederst til venstre: Selskapsverdi mot investert kapital delt opp i to perioder (før oktober 2018 og siste tolv måneder), og forskjellen mellom periodene. Nederst til høyre: Selskapsverdi mot investert kapital, siste verdi for de tolv olje- og gasselskapene som har vært en del av studien.