Utfordringer ved estimering av kapitalkostnad (R)

Jørgen Haug er førsteamanuensis ved institutt for finans, Norges Handelshøyskole (NHH). Han forsker og underviser innen investerings- og verdsettingsanalyse (asset pricing), derivater og risikostyring. Han har i flere år jobbet med norske bedrifter innen samme tema.

Tommy Stamland er førsteamanuensis ved institutt for finans, Norges Handelshøyskole (NHH). Han forsker og underviser innen foretakets finansiering og finansiell økonomi. Han har også konsulenterfaring fra norske bedrifter på disse temaene.

Stig R.H. Lundeby er postdoktorstipendiat ved institutt for finans, Handelshøyskolen BI. Han forsker innen investerings- og verdsettingsanalyse (asset pricing) i skjæringspunktet mellom makroøkonomi og finans, og underviser i bærekraftig finans (sustainable finance).

Sammendrag

Prosjektverdsetting krever estimater av forventede fremtidige kontantstrømmer og risikojustert kapitalkrav. For å få gode estimater av risikojusterte kapitalkrav må man overvinne flere grunnleggende hindringer: Vi diskuterer utfordringer for eksempel ved valg av proxy for markedsporteføljen, justering av betaer fra lignende selskap for finansiell og operasjonell giring samt utfordringer knyttet til sammensatte målsettinger for eksempel ved ESG-hensyn. Multifaktormodeller lover forbedret risikojustering av kapitalkravet, men introduserer flere nye utfordringer. Multifaktormodeller er statistisk skreddersydd til korttidsprognoser, mens man i viktige beslutninger betrakter langsiktige investeringer. Å erstatte kapitalverdimodellen med tilsynelatende mer sofistikerte multifaktormodeller kan lett svekke kvaliteten på prosjektvurderingene.

1 Introduksjon

Kapitalkostnaden er alternativkostnaden for kapitalen som investeres i prosjektet. Denne alternativkostnaden er den forventede avkastningen selskapet kan tjene på en alternativ investering som er identisk i alle relevante aspekter. Men hva er de relevante aspektene? Det er spørsmålet vi diskuterer i denne artikkelen. Mange av de relevante aspektene har med risiko å gjøre. Det er derfor vanlig å definere et prosjekts kapitalkostnad som forventet avkastning på en alternativ investering med samme risiko. Denne enkle definisjonen av grunnprinsippet kan gi et feilaktig inntrykk av at det er lett å følge prinsippet i praksis. Dessverre er det utfordrende å kvantifisere risiko. Dessuten er ikke all risiko relevant. Selv om prinsippet er enkelt, kan korrekt bruk i praksis være overraskende vanskelig.

Vi diskuterer en pragmatisk tilnærming til utfordringene ved risikojustering av kapitalkostnadene. Vi begynner i seksjon 2 med de grunnleggende forutsetningene som typisk gjøres når kapitalkostnader brukes for å fatte beslutninger. Vi diskuterer deretter i seksjon 3 empiriske utfordringer når man estimerer kapitalkostnader via CAPM, og i seksjon 4 utfordringer dersom man forlater CAPM til fordel for multifaktormodeller. Det er vanskeligere å estimere kapitalkostnad når det foreligger friksjoner og/eller selskapet har flere enn én målsetting. Vi diskuterer disse utfordringene til sist i seksjon 5.

2 Konseptuelt rammeverk for kapitalbudsjettering

Kapitalkostnaden brukes til å evaluere investeringsbeslutninger. I denne delen angir vi typiske forutsetninger som kan forenkle analysen. I praksis bør man selvsagt vurdere om disse forutsetningene passer for den aktuelle investeringsbeslutningen.

I) Prosjekt = selvstendig selskap

En grunnleggende antagelse er at prosjektet kan verdsettes som et selvstendig (aksje-)selskap. Det vil si at kun prosjektets egenskaper er relevante: Hvem som skal investere i prosjektet, antas å være irrelevant. Dette innebærer at man kun skal vurdere prosjektets kontantstrømmer og risiko. Beslutningstagers øvrige kontantstrømmer og risiko antas å være irrelevante. Dette betyr også at vi søker prosjektets kapitalkostnad og derfor søker prosjektets relevante risikofaktorer.

Forutsetningen om selvstendighet kan være brutt i praksis. Det kan foreligge friksjoner som tilsier at prosjektet bør vurderes i lys av hvilket selskap som skal gjennomføre prosjektet.

II) Separabilitet mellom finansierings- og investeringsbeslutninger

Lærebøker forutsetter vanligvis at du først kan bestemme hvilke prosjekter du skal investere i, og deretter – uavhengig – kan bestemme hvordan du skal finansiere investeringene.

III) Kapitalstrukturens irrelevans

Modigliani og Millers berømte resultat viser at det ikke spiller noen rolle hvordan du finansierer et prosjekt, ved fravær av friksjoner: Kapitalkostnaden for prosjektet er den samme uansett finansiering. Årsaken er at den totale kontantstrømmen som selskapet betaler ut til investorene, må være lik den totale kontantstrømmen som selskapet tjener inn. Dermed har kontantstrøm inn og kontantstrøm ut identisk risiko slik at selskapets kapitalkrav er bestemt av risikoen ved den kontantstrømmen selskapet tjener inn. Så lenge kontantstrømmene inn i selskapet ikke endres, endres heller ikke kapitalkravet. Men friksjoner kan endre denne konklusjonen: Friksjoner kan medføre at endringer i finansiering medfører endringer i totale kontantstrømmer. Dermed endres også potensielt kapitalkravet ettersom finansieringen endres.

IV) Nåverdi som beslutningskriterium

Netto nåverdi (NNV) av et prosjekt måler prosjektets effekt på selskapets verdi. Hvis for eksempel NNV er lik én million, øker selskapsverdien med én million dersom prosjektet gjennomføres. Et selskaps optimale investeringspolitikk er derfor å akseptere alle uavhengige prosjekter med positiv NNV, og å akseptere prosjektet med høyest NNV blant gjensidig utelukkende prosjekter. Friksjoner kan forårsake unntak fra denne regelen.

Nåverdianalysen har grunnleggende to ingredienser: forventet kontantstrøm og kapitalkostnad. Netto nåverdi beregnes ved å aggregere nåverdiene av alle prosjektets nåværende og fremtidige forventede kontantstrømmer, hvor nåverdiene beregnes ved hjelp av prosjektets kapitalkostnad.

I denne artikkelen diskuterer vi problemer som kan oppstå ved fastsettelsen av kapitalkostnad. Vi diskuterer ikke i detalj hvordan forventede kontantstrømmer bør estimeres, siden dette typisk vil involvere budsjetterings- og prognoseteknikker som er skreddersydd for det spesifikke prosjektet. Det er likevel en fundamental sammenheng mellom estimering av kontantstrømmer og fastsettelsen av kapitalkostnad. Det er sannsynlig at enkle prosjekter med kontantstrømmer som er enkle å estimere, også har lav risiko – derav den enkle kontantstrømestimeringen. Hvis det ikke er noen risiko, krever ikke prosjektet kompensasjon for risiko, så man bør diskontere kontantstrømmene til risikofri rente. Enkel kontantstrømestimering sammenfaller derved ofte med enkel fastsettelse av kapitalkostnad. På den andre siden vil et prosjekt med betydelig kontantstrømrisiko kunne gjøre det vanskelig ikke bare å estimere kontantstrømmer, men også å fastsette kapitalkostnad. Jo større risiko, desto viktigere er det å risikojustere kapitalkostnad korrekt.

Vi kan dele opp kapitalkostnaden i to komponenter:

(1) kapitalkostnad = kompensasjon for tid + kompensasjon for risiko

Den risikofrie renten kompenserer for tiden (varigheten) kapitalen bindes opp. Som regel brukes en observerbar markedsrente (f.eks. renten på en statsobligasjon med lav risiko) som risikofri rente. Kompensasjon for risiko er derimot ikke direkte observerbar, men må estimeres. CAPM (kapitalverdimodellen) er kanskje den mest populære modellen for å bestemme risikopremien:

(2) kompensasjon for risiko = b · markedets risikopremie

Beta, b, måler om prosjektet er mer (b > 1) eller mindre (b < 1) risikabelt enn et gjennomsnittsprosjekt: «markedet» eller markedsporteføljen. Beta fanger opp den delen av risiko som investorer ikke kan diversifisere bort: systematisk risiko. Markedets risikopremie er forventet avkastning på markedet utover risikofri rente. En typisk tilnærming er å beregne den historisk gjennomsnittlige avkastningen for en bred aksjeportefølje og trekke fra risikofri rente. I tillegg til utfordringen med å estimere markedets risikopremie kommer den kanskje enda større utfordringen med å bestemme prosjektets beta. Nedenfor avklarer vi flere mer eller mindre kjente utfordringer som ligger skjult i anvendelsen av CAPM. Vi forklarer hvorfor utfordringene ikke er begrenset til CAPM, men også (og kanskje i større grad) gjelder alle såkalte multifaktormodeller, slik som trefaktormodellen til Fama og French (1993).

3 Estimere kapitalkrav via kapitalverdimodellen

Den overordnede problemstillingen når man skal estimere kapitalkravet, er å finne alternativkostnaden ved å binde opp kapital. Typisk estimerer man kapitalkravet gjennom statistisk analyse av historiske data. En utfordring i den sammenhengen er hvorvidt historiske data er representative for avkastning og risiko frem i tid. Denne utfordringen bør man ta hensyn til ved valg av fremgangsmåte. Vi kommer med noen konkrete forslag nedenfor.

3.1 Valg av markedsportefølje

Kapitalverdimodellen (CAPM) krever et estimat av markedets risikopremie – men for hvilket «marked»? Et tradisjonelt valg for prosjektvurderinger i Norge er å bruke gjennomsnittlig avkastning på Oslo Børs (for eksempel OSEBX). Det er flere grunner til at dette ikke lenger er et passende valg: Norske investorer investerer internasjonalt, og eiere av norske selskaper er ofte utenlandske. Denne utviklingen innebærer at norske bedrifter bør vurdere en internasjonal kapitalkostnad, som innebærer å velge en internasjonal markedsindeks. Denne markedsindeksen er gjerne i en annen valuta enn norske kroner. For en norsk investor som konsumerer i norske kroner, oppstår dermed valutarisiko når den internasjonale avkastningen skal konverteres til kroner. Denne valutarisikoen kan lede til at forventet avkastning i NOK er forskjellig fra forventet avkastning i USD. Denne valutarisikoen har to mulige konsekvenser: 1) Man bør velge markedsindeks i henhold til et internasjonalt investeringsunivers, uavhengig av hvilken valuta man konsumerer i, og 2) når man sammenligner risikopremier på forskjellige indekser, er det viktig at man sammenligner avkastning i samme valuta. Dimson et al. (2021) estimerer markedsrisikopremier for perioden 1900–2000. De anslår en markedsrisikopremie for Norge på cirka 3,2 prosent og en internasjonal premie på cirka 5,3 prosent (begge i USD). Som en sidebemerkning er den internasjonale premien svært lik gjennomsnittlig svar på rundt 5 prosent i en spørreundersøkelse i Norske Finansanalytikeres Forening (PwC, 2021).

Markedsporteføljen i CAPM består av alle risikable eiendeler, ikke bare aksjer. Det betyr at alle investeringsklasser bør inkluderes i markedsindeksen. Det er mange investeringsklasser utover egenkapital, som gjeldsinstrumenter, råvarer, kunst, eiendom, valuta og menneskelig kapital. Noen av disse eiendelene er illikvide eller ikke omsatt i finansmarkeder. For USA er bare omtrent halvparten av alle aksjer omsatt på børser (Moskowitz & Vissing-Jorgensen, 2002). Dette tallet er sannsynligvis lavere i andre land siden USA har noen av verdens best utviklede finansmarkeder. Det er utfordrende å lage en indeks som dekker hele investeringsuniverset, spesielt for illikvide eller ikke-omsatte eiendeler. Vi vet at CAPM kan være misvisende for investorer som er i besittelse av ikke-omsatte risikable eiendeler, som arbeidsinntekt (se for eksempel Mayers, 1972).

Vi anbefaler valg av proxy for markedsporteføljen som gir god dekning av investeringsuniverset, men som fremdeles tillater god datatilgang. For eksempel MSCI World Index dekker relativt bredt og er lett tilgjengelig. Men finansielle innovasjoner utvider stadig den delen av investeringsuniverset som er lett å omsette, slik at valg av indeks og sammensetningen av den kan endre seg over tid.

Selv med god tilgang til en bred indeks som MSCI World bør man være klar over at det generelt er utfordrende å oppnå gode estimater av gjennomsnittlig markedsavkastning. Årsaken til dette er at usikkerheten rundt estimert markedspremie reduseres med kvadratroten av lengden på det tidsintervallet man benytter data for (under vanlige statistiske antagelser). Hvis for eksempel årlig markedsvolatilitet er 15 prosent, og vi har 100 år med data, blir standardavviket til den estimerte markedspremien på hele 1,5 prosent (prosentpoeng). Det betyr at 95 prosent-konfidensintervallet rundt estimert markedspremie er på hele pluss/minus 3 prosentpoeng. Bruker man en kortere periode, la oss si 15 år, øker usikkerheten i 95 prosent-konfidensintervallet til hele pluss/minus 8 prosentpoeng. Dette betyr i praksis at usikkerheten i estimatet av markedspremien kan være i samme størrelsesorden som selve markedspremien. Dette er et argument for å holde modellen enkel, det vil si rettet mot risikofaktorer med god datatilgjengelighet og stabil relevans for systematisk risiko. Vi diskuterer dette nærmere i seksjon 4, som omtaler multifaktormodeller.

3.2 Estimere beta

Tidsserieestimat: Beta er formelt gitt som kovariansen mellom avkastningen på en eiendel og markedsavkastningen, normalisert med variansen til markedsavkastningen. En metode for å estimere beta er derfor å bruke tidsserier for de relevante avkastningene for å estimere kovarians og varians. Den foregående diskusjonen om valg av markedsportefølje gjør det klart at man kan få en potensiell følgefeil i betaestimatet, ettersom valg av markedsportefølje ikke bare bestemmer markedsrisikopremien, men også påvirker kovariansestimatet. For eksempel har OSEBX og MSCI World Index en korrelasjon seg imellom på cirka 0,8 (i NOK). Hvilken indeks som brukes, vil dermed påvirke betaestimatene. Selv om intuisjon kan tilsi at norske selskaper har lavere betaverdi mot en internasjonal indeks enn mot en norsk indeks, vil vi se i avsnitt 3.3 at dette ikke nødvendigvis er tilfellet.

Finansiell giring: Ved vurdering av et ikke-igangsatt prosjekt eller et ikke-børsnotert selskap har man ikke enkel tilgang til en tidsserie med markedsavkastninger. En populær løsning er å estimere kapitalkostnadene for et lite antall børsnoterte selskaper som «ligner» på prosjektet (Cochrane, 2011). Egenkapitalkostnad (beta) påvirkes av finansiell belåning (nivået på gjeldsfinansiering), og belåning av andre selskaper kan avvike fra planlagt finansiering av prosjektet som vurderes. Man må derfor justere estimerte betaer for giring, eller tilsvarende justere kapitalkostnaden. Justeringen er typisk presentert som besnærende enkel: Den ubelånte betaen – aktivabetaen – tilsvarer det veide gjennomsnittet av beta for egenkapital og gjeld:

(3) aktiva b = (egenkapital / aktiva) egenkapitals b

+ (gjeld / aktiva) gjelds b

Det som ofte blir underkommunisert, er hvor vanskelig det kan være å finne lignende selskaper. Forskjeller i kostnadsstruktur og realopsjoner kan forårsake store variasjoner i aktivabeta, og dermed i estimert kapitalkostnad.

Operasjonell giring: To prosjekter som har identiske inntekter, men ulike kostnadsstrukturer, kan ha store forskjeller i beta. For å se denne effekten av kostnadsstruktur på beta, la oss forenkle ved å se på et 100 prosent egenkapitalfinansiert selskap slik at aktivabeta sammenfaller med egenkapitalbeta i (3). Anta også at variable kostnader er proporsjonale med inntekter. Under disse forutsetningene blir prosjektets beta en skalert versjon av inntektsbeta. For eksempel har et prosjekt med 50 prosent faste kostnader 50 prosent høyere beta enn et tilsvarende prosjekt med kun variable kostnader. Effekten er parallell med effekten av finansiell giring. Forskjeller i finansiell og operasjonell giring krever derfor en totrinnsjustering av aksjebetaer fra lignende selskaper.

Realopsjoner: En ekstra utfordring med å finne lignende selskaper for estimering av beta er at selskapene kan besitte forskjellige realopsjoner. Realopsjoner oppstår som følge av fleksibilitet eller ikke-linearitet i forholdet mellom kontantstrømmer og underliggende risikofaktorer. Evnen til midlertidig å stenge en aktivitet eller å taime en investering er eksempler på fleksibilitet, mens ikke-lineær beskatning er et eksempel på ikke-linearitet. Verdien og virkningen av realopsjoner kan variere drastisk etter som økonomiske forhold og/eller selskapets lønnsomhet endres. Dette skaper en ekstra utfordring ved estimering av aktivabeta. En lang tidsserie øker den statistiske presisjonen dersom de sanne parameterne ikke endres over tid (er stasjonære). Men virkningen av realopsjoner samt operasjonell og finansiell giring vil typisk endre seg over tid. Det kan derfor være lurt å bruke en kortere tidsperiode for å estimere beta slik at den er mer representativ for forhold fremover. Men for langsiktige prosjekter kan virkningen av alle disse faktorene uansett være vanskelig å kvantifisere for hele prosjektets varighet.

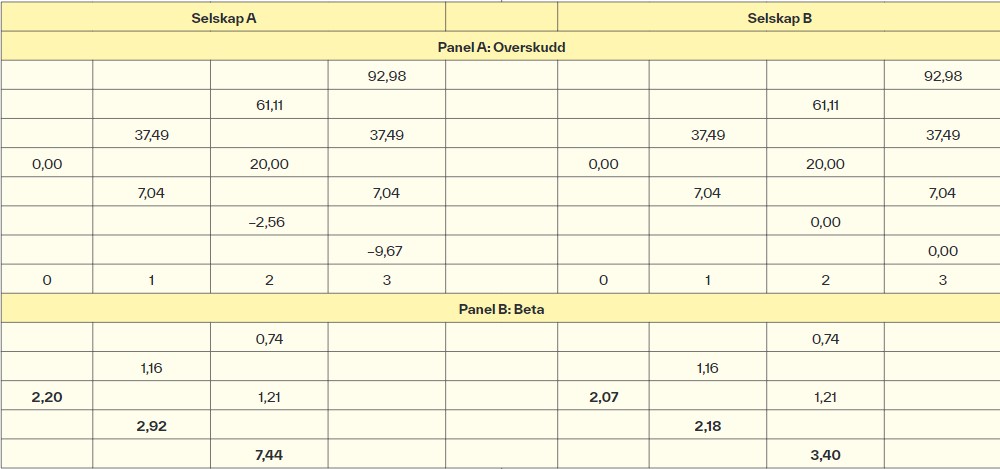

For å illustrere effekten av realopsjoner på beta skal vi ta et enkelt eksempel. Selskap A og B har inntekter i år 1, 2 og 3 som er proporsjonale med en fraktrate. Den nåværende fraktraten er på 100, har en beta på 1 og en årlig volatilitet på 30 prosent. Vi modellerer inntektene som et binomialtre, med det tradisjonelle valget av opp- og nedfaktorer u = exp(volatilitet) og d = 1/u. Begge selskapene har faste kostnader på 30 og variable kostnader på 50 prosent av inntektene. I motsetning til selskap A kan selskap B midlertidig stenge aktiviteten for å unngå de faste kostnadene. Panel A i tabell 1 viser dynamikken i overskuddet for de to selskapene, og de tilsvarende betaene er gjengitt i panel B. Panel B viser ikke bare at det kan være store forskjeller i beta mellom de to selskapene, men også at forskjellene avhenger av den økonomiske tilstanden.

Tabell 1. Overskudd og beta

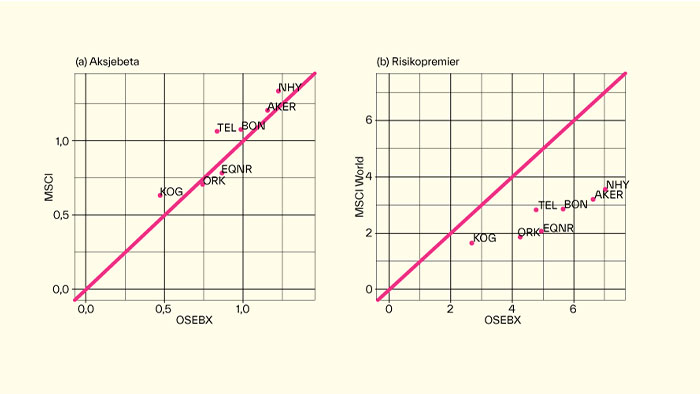

Figur 1. Aksjebetaer og risikopremier mot OSEBX og MSCI World. Plot (a) viser aksjebetaer i forhold til OSEBX og MSCI ACWI (All Countries World Index), mot henholdsvis den horisontale og vertikale aksen. Plot (b) rapporterer tilsvarende aksjerisikopremier. Enkeltobservasjoner er merket med OSEBX-aksjesymboler. Estimatene er basert på månedlig avkastning for perioden 2005–19, hentet fra Euronext (live.euronext.com), MSCI (msci.com) og Børsprosjektet ved NHH. Alle avkastninger er brutto enkel avkastning, omregnet til norske kroner ved bruk av valutakurser fra Norges Bank (norges-bank.no).

Vi kunne problematisert bruken av beta fra lignende selskaper ytterligere. Meningsfull bruk av betaestimater fra andre bedrifter krever god innsikt i disse selskapene samt god intuisjon for hvordan systematisk risiko påvirkes av finans- og kostnadsstruktur og graden av fleksibilitet i selskapets aktiviteter. Selskapene må derfor være sammenlignbare langs mange dimensjoner. Det er derfor sannsynligvis vanskelig å finne selskaper som er tilstrekkelig transparente til å tillate nøyaktig vurdering av likhet, og tilstrekkelig likhet til å gi presise betaestimater.

3.3 Empiriske konsekvenser av estimeringsvalg

Figur 1 viser at valg av markedsportefølje påvirker estimerte kapitalkostnader. Figur 1(a) illustrerer at betaestimater påvirkes av valg av markedsproxy. De fleste, men ikke alle betaer er høyere mot MSCI enn mot OSEBX, i samsvar med at OSEBX har en beta mot MSCI som er større enn 1: her på 1,06. Forskjellen er størst (blant disse selskapene) for Telenor (TEL), som har en OSEBX-beta på 0,83 og en MSCI-beta på 1,07. Telenor-aksjen er imidlertid en av de minst berørte når det gjelder risikopremie, som det fremgår av figur 1(b). Det er interessant å merke seg at siden år 2005 er alle risikopremiene er lavere mot MSCI enn mot OSEBX.

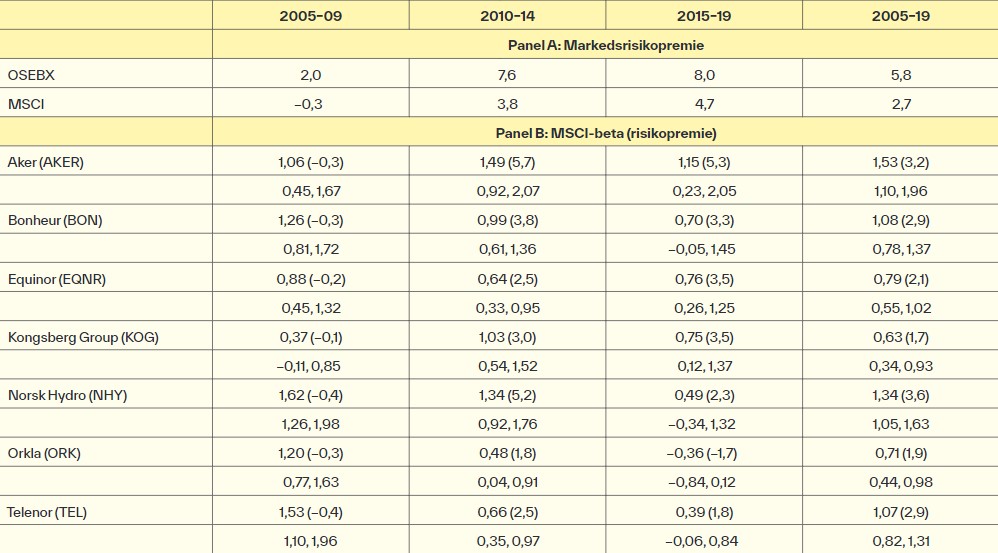

Tabell 2 illustrerer hvordan estimerte betaer varierer for aksjene i figur 1, over de tre femårsperiodene 2005–09, 2010–14, 2015–19 samt for hele 15-årsperioden 2005–19.

Panel A illustrerer hvorfor det sannsynligvis er en dårlig idé å bruke korte tidsperioder for å estimere markedsrisikopremien. For eksempel er gjennomsnittlig MSCI-avkastning negativ i 2005–09. Dette betyr selvsagt ikke at investorer ønsket å betale for å bære markedsrisiko i denne perioden – kun at det var en periode med negative overraskelser.

Tabell 2. Aksjebetaestimater mot OSEBX og MSCI World Index. Vi beregner avkastning som i figur 1. Ticker er angitt i parentes i første kolonne. Panel A rapporterer gjennomsnittlig markedsavkastning i prosent. Panel B rapporterer individuelle aksjebetaer mot MSCI World Index, med tilsvarende risikopremie i parentes (i prosent). Den andre raden i hver aksjeoppføring rapporterer tosidige 95 prosents konfidensintervaller for beta.

Panel B viser at også estimatene av beta avhenger av de historiske dataene som benyttes. Vi benytter månedlige avkastninger (fremfor for eksempel daglige) i estimeringen av beta for å redusere konsekvensene av asynkronitet når avkastningene ikke alle er observert i samme tidssone. Panel B viser at det er økonomisk signifikant tidsvariasjon i betaer for alle aksjer. Ved å bruke hele 15-årsutvalget fanger man opp at Kongsberg Group har den laveste gjennomsnittlige betaen. Dette 15-årsestimatet gir imidlertid inntrykk av at Equinor og Orkla har lignende betaer, noe som tydeligvis ikke er tilfellet i den siste femårsperioden, der de estimerte betaene er statistisk signifikant forskjellige (konfidensintervallene overlapper ikke). Orkla er også et eksempel på statistisk signifikant tidsvariasjon i beta. Variasjonen i betaestimatene fører til økonomisk signifikante variasjoner i kapitalkostnadene. Dette tyder på at det kan være mest hensiktsmessig å bruke det lengre estimeringsvinduet for prosjekter med lang levetid. De store betaendringene for Kongsberg Gruppen i den første perioden, og for Orkla og Telenor i den siste perioden, tilsier likevel at man også bør holde øye med kortere periodeestimater og forsøke å forstå årsakene til de siste endringene: om de kan anses som forbigående (kan ignoreres), eller om de er relevante for estimering av kapitalkostnad for fremtidige kontantstrømmer.

4 Multifaktormodeller

Graham og Harvey (2001) undersøker amerikanske selskapers bruk av kapitalbudsjetteringsmetoder. Mer enn 30 prosent av amerikanske selskaper bruker multifaktormodeller i kapitalbudsjetteringen, og mer enn 70 prosent bruker CAPM (noen selskaper bruker mer enn én metode). Skudal og Andresen (2004) finner at norske selskapers modellbruk er som amerikanske selskapers. Multifaktormodeller har vært mye omtalt og promotert i tiden etter disse studiene, slik at bedrifter kanskje er mer tilbøyelige til å bruke multifaktormodeller i dag. Dette er ikke nødvendigvis en forbedring av praksis siden multifaktormodeller primært er utviklet for andre formål enn kapitalbudsjettering, og de innebærer ytterligere implementeringsutfordringer.

La oss illustrere dette ved å se på trefaktormodellen til Fama og French (1993) (heretter bare FF3). Modellen hevder at en god beskrivelse av en aksjes risikopremie er gitt ved

(4) b · markedspremie + bSMB · SMB-premie

+ bHML · HML-premie

Modellen utvider dermed CAPM ved å hevde at investorer krever kompensasjon for ytterligere to risikokilder utover markedsrisiko. Husk at markedspremien er gitt ved differansen mellom avkastningen på markedsporteføljen og risikofri rente. Vi kan se på denne forskjellen som avkastningen på en portefølje som kjøper markedet og selger et risikofritt aktivum. SMB er en forkortelse for Small Minus Big. SMB-premien er avkastningen på en portefølje som kjøper små bedrifter og selger store bedrifter. Tilsvarende er HML en forkortelse for High Minus Low bokført verdi over markedsverdi (B/M). HML-premien er også en differanseavkastning – en portefølje som kjøper selskaper med høy B/M og selger selskaper med lav B/M. FF3-modellen er empirisk motivert. Historisk sett har disse faktorporteføljene oppnådd positiv gjennomsnittlig avkastning.

4.1 Utfordringer ved implementering

Multifaktormodeller arver utfordringene knyttet til CAPM, men gir også opphav til ytterligere utfordringer.

Valg av faktor-proxyer: For CAPM er det ikke klart hva «markedet» er, annet enn at en bredere sammensatt aksjeportefølje typisk vil være mer hensiktsmessig enn en smalere. Hvor man skal se etter de «små» og «store» selskapene og de med «høy» og «lav» B/M, er enda mindre klart i en internasjonal kontekst.

Datafrekvens: Multifaktormodeller introduserer en ekstra estimeringsutfordring siden de er tilpasset empiriske regulariteter som er observert på en gitt frekvens. Fordi modellene er estimert med avkastningsdata på en gitt frekvens, typisk månedlig, er de skreddersydd for å fange opp risikoavkastningsmønstre ved denne frekvensen. Disse avkastningsfrekvensene er mye kortere enn de som brukes i typiske kapitalbudsjetteringsproblemer. Chernov et al. (2021) viser at modellene yter svært dårlig på frekvenser som er forskjellige fra de som ble brukt i den opprinnelige tilpasningsøvelsen, og ytelsen forringes etter hvert som frekvensen blir lavere.

5 Friksjoner og sammensatte målsettinger

Friksjoner: Friksjoner hindrer fri justering av beslutningsvariabler. En friksjon kan forhindre noen valg og handlinger eller gjøre dem kostbare. Det er minst to ulike typer friksjoner som er relevante for kapitalkostnaden: 1) friksjoner i selskapet, og 2) friksjoner i finansmarkedene.

Friksjoner i et selskap påvirker kontantstrømmer og/eller selskapets optimale beslutninger. Eksempler på dette er agentproblemer, asymmetrisk informasjon, konkurskostnader, skatter osv. Selv om skatter pålegges av myndighetene, inkluderer vi dem som en friksjon i selskapet siden skatter påvirker selskapets kontantstrømmer. Kombinasjonen av skatter og konkurskostnader påvirker som kjent det optimale valget mellom gjeld og egenkapital. Hvis gjeld får en fordelaktig skattemessig behandling, kan det skape et insentiv til å øke gjeld. Mer gjeld øker dog risikoen for konkurs og forårsaker friksjon fordi konkurs er kostbart. På grunn av konkurskostnader og skatter vil kapitalkostnadene variere ettersom blandingen av gjeld kontra egenkapital endres. En sentral innsikt innen selskapsfinansiering er at et selskaps optimale beslutninger og dets kapitalkostnad også kan påvirkes av agentkostnader (Jensen & Meckling, 1976) og informasjonsasymmetri (Myers & Majluf, 1984).

Friksjoner i finansmarkedene påvirker investorers porteføljer av finansielle eiendeler. Eksempler på dette er tilbøyelighet til å investere i hjemlandet og andre atferdsmønstre, transaksjonskostnader, informasjonsasymmetri mellom investorer, illikviditet, ukomplette markeder og andre hindringer for optimal risikodeling. Kapitalkostnaden er alternativkostnaden for kapitalen som er investert i selskapet. Dersom investorene ikke er i stand til å optimalt dele risiko, kan dette påvirke kapitalkostnaden. Hvis for eksempel investorene foretrekker innenlandske investeringer, er de overeksponert for det innenlandske finansmarkedet. De kan derfor kreve kompensasjon for all innenlandsk markedsrisiko selv om noe av denne risikoen potensielt kan diversifiseres internasjonalt.

Det kan oppstå kombinasjoner av selskaps- og markedsfriksjoner. For eksempel kan det være en fordel å ha en kontrollerende eierandel i selskapet. Denne eierandelen kan gjøre det mulig for selskapet å drive mer effektivt – noe som forbedrer selskapets kontantstrømmer – men kan også innebære at den kontrollerende eieren ikke er fullt diversifisert, noe som påvirker alternativkostnaden for kapital for denne eieren. Dette bringer også opp et beslektet poeng: Investorene (og kreditorene) i selskapet kan være uenige om alternativkostnaden for kapital som er investert i selskapet. Hvilken investor er bestemmende for alternativkostnaden for kapital i slike tilfeller? Dersom en kontrollerende aksjonær tar beslutningene i selskapet, kan denne investorens alternativkostnad være avgjørende. Hvis andre investorer er uenige i kapitalkostnaden, kan det medføre en agentkostnad mellom investorene. Uten en kontrollerende investor kan vi prinsipielt tenke på kapitalkostnaden som den vektede kostnaden på tvers av alle investorene. Men en slik definisjon er sannsynligvis vanskelig å vurdere og dermed lite praktisk. Til slutt: Hvis en gründer planlegger å selge selskapet, eller selskapet er et sannsynlig fremtidig oppkjøpsmål, kan det riktige være å maksimere verdien av selskapet for kjøperen. Dermed blir den potensielle kjøperens kapitalkostnad relevant. Kjøperens kapitalkostnad er markedets kapitalkostnad ved fravær av friksjoner. Friksjoner kan endre dette. Anbefalingen for praktiske anvendelser er fortsatt å ta utgangspunkt i en markedskapitalkostnad, men så være observant på friksjoner som taler for justeringer.

Ikke overraskende kompliserer friksjoner beslutningsproblemer. For enhver regel finnes det alltid en mulig friksjon som gjør regelen ugyldig. For eksempel viser Myers og Majluf (1984) at asymmetrisk informasjon kan få bedrifter til å gi avkall på positive NNV-prosjekter. De som utvikler modeller innen finansiell økonomi, foretrekker å anta fravær av friksjoner, siden dette er den enkleste situasjonen å modellere. Uten friksjoner kan man utlede enkle formler og utvetydige beslutningsregler. Man bør ikke bli for glad i denne utvetydigheten. I anvendelser vil det typisk foreligge viktige friksjoner som man må ta hensyn til for å ta optimale beslutninger. Enhver anbefaling for økonomisk praksis bør derfor ta hensyn til sannsynlig tilstedeværelse av friksjoner. Det er nok viktigere å innarbeide slike friksjoner i kontantstrømmene enn å legge innsatsen inn på å millimeterestimere kapitalkostnaden (f.eks. via komplekse multifaktormodeller). Som John Maynard Keynes påpekte, er det bedre å ha omtrent rett enn nøyaktig feil.

Flere mål – inkludere ESG: En annen komplikasjon er at eierne av selskapet kan ha mer enn ett mål de ønsker å nå gjennom sitt eierskap. Vi antar at ett av målene er formuesmaksimering. Dette målet fører til NNV-regelen ved fravær av friksjoner. Men eierne står selvsagt fritt til å ha de målene de velger å ha, innenfor rammen av lover og grunnleggende etiske normer. For eksempel kan en eier ønske å beholde kontrollen over selskapet for å holde det i familien for fremtidige generasjoner. Man kan stille spørsmål ved hvorfor familien har et slikt mål: Vi formoder ikke å kunne svare på det. Vi observerer likevel at noen eierskap holdes av familier i generasjoner. Et slikt valg kan få konsekvenser for selskapets kapitalkostnad. For det første kan denne situasjonen være en kilde til friksjon, som diskutert for kontrollerende aksjonærer generelt. Da vi diskuterte friksjoner ovenfor, prøvde vi å holde oss nær de grunnleggende forutsetningene for NNV-regelen (det vil si formuesmaksimering). Hvis den kontrollerende aksjonæren har andre mål, trenger ikke NNV-regelen lenger å regjere alene – men hva skal man i så fall gjøre?

Dette spørsmålet blir stadig mer relevant, ikke bare for familiebedrifter. Bedrifters og investorers samfunnsansvar får stadig større oppmerksomhet. Det legges mer vekt på bærekraft, miljø, etikk og ansvar overfor andre interessenter. I den grad bedrifter og investorer ønsker å gjøre det bedre langs disse dimensjonene, gir de slipp på ideen om at selskapet har kun ett mål – formuesmaksimering. Den ideen kan faktisk alltid ha vært overforenklet. De fleste selskaper og de fleste agenter har vist samfunnsansvar også tidligere, men kanskje i mindre grad enn det som i dag anses som ønskelig.

Hvis man trekker inn mer enn ett mål eller prinsipp i beregningen av kapitalkostnad, kan analysen bli uhåndterlig og uoversiktlig. Fordelen med formuesmaksimering som prinsipp er ikke at det skal tas definitivt, men at det gir klare føringer på metodikk. Så lenge man erkjenner at denne metodikken er det første trinnet, og ikke det siste, er tilnærmingen nyttig selv med flere målsettinger. Dersom man har flere målsettinger, anbefaler vi å vurdere prosjektets fordeler separat langs hvert relevante aspekt. Anta for eksempel at et prosjekt har en negativ NNV, −A, og en miljøgevinst, B. NNV måles i kroner og miljøgevinst måles ikke-monetært. Det relevante spørsmålet blir da om miljøgevinsten B er verdt A kroner. Hvis ja, godta prosjektet. Hvis nei, avvis.

Det sentrale for god bruk av NNV-kriteriet i situasjoner med flere målsettinger er å fange opp en fornuftig avveining mellom formuesmaksimering og de alternative målsettingene. La oss se på prosjekt I, II og III, og et ønske om minst mulig utslipp. Prosjekt I har NNV 0 og utslipp 100, prosjekt II har NNV 100 og utslipp 101, og prosjekt III har NNV −5 og utslipp 90. En beslutningsregel om å minimere utslipp gir valg av prosjekt III, som er prosjektet med desidert lavest verdiskaping. Et tilleggskrav om at NNV ≥ 0, leder til valg av prosjekt I. Sistnevnte valg er dog mest sannsynlig irrasjonelt, idet prosjekt II er nesten identisk, men skaper betydelig merverdi. Denne merverdien kan for eksempel brukes til å finansiere andre utslippsreduserende tiltak som langt overstiger ekstrautslippet på 1 enhet i forhold til prosjekt I.

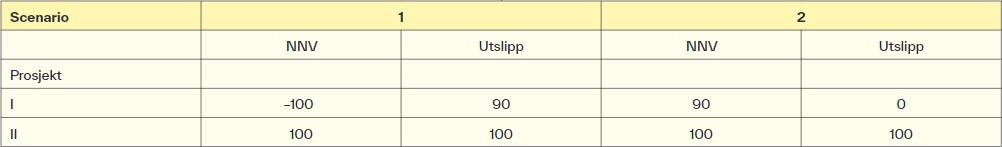

Det er vanskelig å formulere generelle beslutningsregler eller beskrankninger for hvordan for eksempel miljøkonsekvenser og verdiskaping bør vurderes opp mot hverandre. Avveiningen av verdiskaping mot miljøkonsekvens kan avhenge i betydelig grad av den konkrete beslutningssituasjonen. Tabell 2 viser to tenkte scenarioer hvor det i hvert scenario foreligger to prosjekter med forskjellige nåverdier og miljøkonsekvenser.

Tabell 2

I scenario 1 betraktes to forskjellige prosjekter med betydelig forskjell i NNV, men ubetydelig forskjell i miljøkonsekvenser. I dette scenarioet virker det sannsynlig at en beslutningstager vil finne den monetære konsekvensen dominerende og velge i henhold til den, det vil si akseptere prosjekt II. I scenario 2 er det derimot ekstrem forskjell i miljøkonsekvenser, men en mindre forskjell i monetære konsekvenser. Her virker det plausibelt at en miljøbevisst investor vil finne at fordelen i miljøkonsekvenser vil kunne berettige tapet av 10 prosent av verdiskapingen ved å akseptere prosjekt I fremfor II.

Eksempelet illustrerer også problematikken ved å ha to forskjellige målsettinger: verdiskaping og miljøvern. Hvordan skal man vektlegge dem? Dersom man har som beskrankning at man alltid skal velge det beste for miljøet, betyr det at man er villig til å ta et hvilket som helst tap av verdiskaping. Dersom man motsatt alltid maksimerer verdiskaping, er man villig til å påføre miljøet vilkårlig stor skade. Det er trolig stor heterogenitet i hvor store konsekvensene kan være for verdiskaping og miljø, og hvilket av kriteriene som varierer mest med valget av prosjekt og dermed fort kan dominere beslutningsprosessen. Vi foreslår derfor at man alltid bør gjøre en avveining av konsekvensene i den konkrete beslutningssituasjonen man står overfor, snarere enn å formulere generelle beskrankninger eller beslutninger uavhengig av hvilken dimensjon som måtte dominere.

6 Konklusjon

Prosjektverdsettelse er i seg selv en vanskelig øvelse som krever estimater av forventede fremtidige kontantstrømmer og passende diskonteringsrenter. Friksjoner i den virkelige verden, som skatter, kontrollerende eierandeler og flere mål – som formuesmaksimering og ESG – er viktige komplikasjoner ved analysen. Gode estimater av kapitalkostnad krever at man kan overvinne flere grunnleggende hindringer: Man må gjøre et fornuftig valg av proxy for markedsporteføljen (vi foreslår en bred, internasjonal portefølje) og justere betaer fra lignende selskaper for finansiell og operasjonell giring samt for viktige forskjeller i de underliggende eiendelene, som realopsjoner. Multifaktormodeller lover bedre prognosekraft, men bringer med seg flere nye hindringer. Multifaktormodeller er dessuten statistisk skreddersydd til korttidsprognoser, som stemmer dårlig overens med den typiske levetiden til en realinvestering. Å erstatte kapitalverdimodellen med tilsynelatende mer sofistikerte multifaktormodeller kan lett svekke kvaliteten på prosjektvurderingene. Man kan derfor være best tjent med å holde analysen enkel, det vil si benytte kapitalverdimodellen.

Referanser

Chernov, M., Lochstoer, L. A. & Lundeby, S. R. H. (2022). Conditional dynamics and the multi-horizon risk-return trade-off. Review of Financial Studies, 35(3), 1310–1347.

Cochrane, J. H. (2011). Presidential address: Discount rates. Journal of Finance, 66(4), 1047–1108.

Dimson, E., Marsh, P. & Staunton, M. (2021). Credit Suisse Global Investment Returns Yearbook 2021. Credit Suisse Research Institute.

Fama, E. F. & French, K. R. (1993). Common risk factors in the returns on stocks and bonds. Journal of Financial Economics, 33, 3–56.

Graham, J. R. & Harvey, C. R. (2001). The theory and practice of corporate finance: Evidence from the field. Journal of Financial Economics, 60, 187–243.

Harvey, C. R., Liu, Y. & Zhu, H. (2016). … and the cross-section of expected returns. Review of Financial Studies, 29, 5–68.

Jensen, M. C. & Meckling, W. H. (1976). Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of Financial Economics, 3, 305–360.

Mayers, D. (1972). Nonmarketable assets and capital market equilibrium under uncertainty. I M. C. Jensen (Red.), Studies in the Theory of Capital Markets (s. 223–248). Praeger.

Moskowitz, T. J. & Vissing-Jorgensen, A. (2002). The returns to entrepreneurial investment: A private equity premium puzzle? American Economic Review, 92(4), 745–778.

Myers, S. C. & Majluf, N. S. (1984). Corporate financing and investment decisions when firms have information that investors do not have. Journal of Financial Economics, 13, 187–221.

PwC. (2021). Risikopremien i det norske markedet [Undersøkelse]. Norske Finansanalytikeres Forening. https://www.pwc.no/no/publikasjoner/pwc-risikopremie-2021.pdf

Skudal, T. & Andresen, E. (2004). Status for selskapsfinansiering og corporate governance i Norge – fra teori til praksis [HAS-utredning]. Norges Handelshøyskole.